Начнем этот материал с жизненного сравнения: если вы когда-то наливали воду или кофе в стакан, отвлеклись на пение птиц и не заметили, как жидкость миновала края емкости, то лужа на столе вызовет у вас как минимум досаду. Хорошо, если успели отпить, но ведь иногда приходится и устранять последствия перед тем, как приступить к напитку.

Когда речь идет о биржевом стакане, ситуация с проливом бумаг тоже вызывает смешанные чувства, поэтому участники рынка обращаются к услугам маркет-мейкера. Можно многое рассказать про данную опцию, но, чем в большем количестве выпусков мы поддерживаем ликвидность бумаг, тем чаще у нас возникает вопрос: почему об этом инструменте так редко говорят и сами маркет-мейкеры, и инвесторы?

В этом материале — исправляем ситуацию и рассказываем, как оценить пользу маркет-мейкера, на конкретных кейсах из практики.

В каких форматах можно работать с маркет-мейкером

Прежде всего стоит прояснить, что договор на оказание услуг маркет-мейкера, как правило, заключается между тремя сторонами: эмитентом, биржей и непосредственно маркет-мейкером, в роли которого выступает профессиональный участник рынка ценных бумаг.

В таком случае работу с маркет-мейкером эмитенты могут выстраивать в четырех форматах, заключая договоры на поддержание:

- спроса (выставление заявок только на покупку);

- предложения (выставление заявок только на продажу);

- цен (выставление заявок и на покупку, и на продажу);

- объема торгов.

Как показал наш опыт, разумнее планировать услуги маркет-мейкера именно в обе стороны — на выставление заявок и на покупку, и на продажу, чтобы обеспечивать поддержание цен. О том, как именно маркет-мейкеру удается этого достичь — следующий параграф.

Как поддерживается цена бумаг

Чтобы выполнять обязательства перед эмитентом и минимизировать собственные риски, маркет-мейкеру в работе необходимо учитывать определенные параметры, в частности — волатильность бумаги и ее стоимость относительно рынка.

На первом этапе маркет-мейкер определяет равновесную цену (в основе расчетов — цена последних сделок и цена между лучшими заявками в стакане). Далее проходит оценка волатильности и выставляется объем заявок на продажу и покупку бумаг. К слову, именно волатильность влияет на спрэд между ценами (в нашем случае — от 0,6% до 2%). Максимальный спрэд фиксируется в трехстороннем договоре с биржей.

В зависимости от цен и текущих доходностей по выпускам с похожими параметрами маркет-мейкер оценивает справедливую стоимость бумаги и определяет, на каком уровне она должна стоять относительно равновесной цены. Например, если ожидается снижение цены, то заявка на продажу ставится ближе к равновесной цене, на покупку — дальше, со смещением вниз. При ожидании повышения цены наоборот: заявка на покупку ближе к равновесной цене, на продажу — дальше).

Все заявки по бумагам контролируются в течение торгового дня, то есть переставляются в зависимости от ситуации на рынке, размера позиции, ожиданий и т.д.

Как оценивается работа маркет-мейкера в рамках договора

Один из самых резонных вопросов — как оценивать работу маркет-мейкера и отслеживать выполнение обязательств контрагента перед эмитентом.

Ответ на него довольно убедительный: контроль работы маркет-мейкера по каждому виду услуг осуществляет биржа, которая каждый день проверяет, выполнены ли определенные условия или нет. Для каждого вида договора (их мы перечислили выше — поддержание спроса, предложения, цен, объема торгов) определены параметры, которые нужно соблюдать. Разберем самые распространенные.

Поддержание спроса и предложения. В рамках такого договора первый параметр, по которому биржа отслеживает выполнение условий — минимально допустимый суммарный объем заявок на покупку (или продажу, если речь идет о поддержании предложения), который должен находиться в стакане в течение установленного периода времени и по определенным ценам. Второй параметр — достаточный объем сделок за день.

Пример: маркет-мейкер должен стоять в стакане объемом минимум 200 бумаг в течение 345 минут каждый торговый день. Если биржа видит, что объем меньше 200 — таймер приостанавливается.

Поддержание цен. В случае, когда маркет-мейкер оказывает услуги в обе стороны — на покупку и продажу бумаг, биржа также выделяет два параметра для выполнения условий договора. Первый: минимально допустимый суммарный объем заявок на покупку и на продажу должен находиться в стакане в течение определенного интервала времени, но уже с определенным спрэдом между ними. Второй параметр, как и в предыдущем кейсе — достаточный объем сделок за день.

Пример: маркет-мейкер должен стоять в стакане объемом 200 на покупку и 200 на продажу так, чтобы разница цен между этими заявками была менее 2% в течение 345 минут каждый торговый день. Если объем любой из заявок меньше, или спрэд между ними больше — биржа приостанавливает таймер.

Таким образом, если соблюдается одно из двух условий, обязательства маркет-мейкера считаются исполненными в данный торговый день. По итогам месяца биржа подсчитывает, сколько дней из общего количества торговых дней маркетмейкер выполнил обязательства.

Важное примечание: маркет-мейкер выставляет только пассивные лимитные заявки, которые видны в стакане.

Как эмитенту эффективно построить работу с маркет-мейкером

Ликвидность облигаций — один из ключевых факторов, по которым инвестор оценивает возможность вложения в определенную бумагу. Как эмитенту определить эффективность работы маркет-мейкера с этой точки зрения?

Исходя из нашей практики и опыта инвестиционного сообщества, мы предлагаем ориентироваться на три ключевых параметра: объем заявок по рыночным ценам, время присутствия заявок и объем торгов.

Если говорить о первом параметре, то минимально допустимый объем заявок маркет-мейкера по каждому выпуску определяет биржа. Для бумаг третьего уровня листинга он чаще всего составляет 200 шт., но мы для комфорта клиента и инвесторов выставляем объем заявок с запасом — 400 шт.

В случае с временным периодом присутствия заявок в стакане, то, чем он больше, тем комфортнее для инвестора. Например, если маркет-мейкер предлагает объем 400 бумаг в течение 90% всего торгового времени, то по факту инвестор практически в любое время любого дня может совершить сделку таким объемом по рыночной цене.

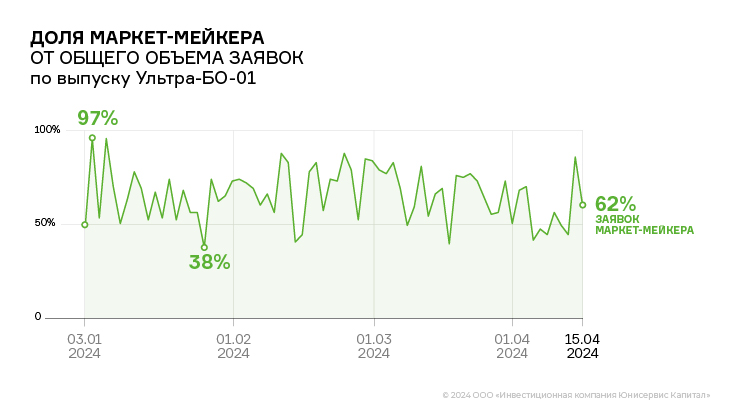

Объем заявок и время присутствия, в свою очередь, напрямую влияют на объем торгов по бумаге. Поэтому помимо ключевых показателей, эмитенту также стоит ориентироваться на два более специализированных — доля маркет-мейкера в заявках и в сделках. Обратимся к инфографике, чтобы наглядно продемонстрировать этот тезис.

По графику видно, что доля заявок маркет-мейкера в общем объеме заявок по выпуску Ультра-БО-01 в среднем находилась в диапазоне от 40 до 80%. Таким образом, больше половины всего объема рынку предлагает именно маркет-мейкер.

Продолжая анализировать данные по выпуску Ультра-БО-01, можем также отметить, что маркет-мейкер «включается» именно в моменты, когда совершается большой объем сделок. Таким образом, инвесторы видят возможность совершить сделку большим объемом по интересным для них ценам.

Объемы сделок маркет-мейкера по выпускам облигаций, с которыми работает «Юнисервис Капитал»

На текущий момент «Юнисервис Капитал» поддерживает спрос по бумагам двух облигационных выпусков компании «Ультра» и одного выпуска эмитента «Сибстекло». Кроме того, заключен договор на поддержание цен облигаций компании «Чистая планета».

Если говорить о промежуточных результатах нашей компании, то с 3.01.2024 по 15.04.2024 суммарный объем сделок маркет-мейкера по облигациям превысил 14,5 млн рублей. Средний дневной объем сделок маркет-мейкера по облигациям в этом году составляет порядка 270 тыс. рублей. Также по данным компании, через маркет-мейкера проходит порядка 10-20% всех сделок по выпускам, по которым оказывается соответствующая услуга.

Помимо облигационных выпусков, компания «Юнисервис Капитал» поддерживает цены по акциям «Европейской Электротехники». В отличие от облигаций, биржа не допускает использование односторонних договоров по услугам маркет-мейкера в отношении акций и паев. Здесь процессы сложнее и динамичнее. Поэтому мы вернемся к этой теме в следующем материале.