|

В преддверии нового, 2024-го, года Boomin опросил эмитентов из разных отраслей экономики, каким для их бизнеса оказался уходящий год, с какими вызовами они столкнулись и как на них отвечали, как оценивают свою работу на фондовом рынке, ну и, конечно, чего ждут от наступающего года. Алексей Примаченко, управляющий партнер Global Factoring Network

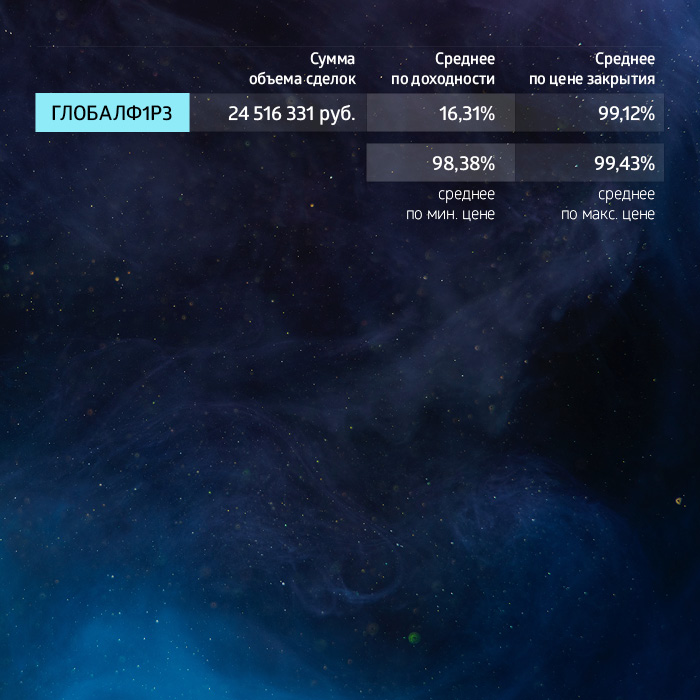

— 2023 г. оказался очень хорошим для факторинговой отрасли. Турбулентность в экономике, резкое изменение финансовых и логистических цепочек, перестройка экономических связей, развитие импортозамещения и параллельного импорта — всё это способствовало росту бизнеса факторинговых компаний. В период с января по сентябрь 2023 г. факторинг использовали 13 338 компаний — это почти на четверть больше, чем за тот же период прошлого года. И большинство из этих клиентов — это как раз малый и средний бизнес, на котором специализируется наша компания. А что это за бизнес, которому нужен факторинг? Наш клиент — это быстрорастущая компания, которая расширяет свое присутствие на рынке, выходит в новые регионы, увеличивает количество товарных позиций. Она уверена в завтрашнем дне. С нашим факторинговым плечом такие компании успешно занимают места ушедших с российского рынка западных игроков. В уходящем году у нас было довольно много значимых достижений. Назову только некоторые. Первое ключевое достижение — стратегическое партнерство с цифровым банком «Точка» по синдицированному факторингу. Это сотрудничество позволило нам быстро и «бесшовно» привлекать новых профильных клиентов. Соотношение риска и доходности по таким клиентам для нас максимально комфортно. Например, только за первые две недели декабря при участии «Точки» мы заключили договоры с пятью новыми клиентами с общим лимитом 60 млн рублей. Если мы просто сохраним этот темп в 2024 г., то удвоим наш клиентский портфель. Второе достижение — мы научились работать с поставщиками маркетплейсов, в основном это «Яндекс Маркет», Ozon, Wildberries. Мы сформировали для них спецпредложение. Обогатили нашу риск-методику статистическими данными, которые генерируют сами маркетплейсы или агрегаторы статистики по маркетплейсам. Теперь мы хорошо знаем, как работать в данном сегменте, будем развивать и совершенствовать это направление и в 2024 г. По итогам 2023 г. мы получим рекордную денежную выручку, а валовая и чистая прибыль на 30-40% превысят значения прошлого года. Факторинговый портфель компании достигнет 1,3–1,35 млрд рублей против 902 млн по итогам 2022 г. В следующем году мы ожидаем существенного роста маржинальности и рентабельности факторингового бизнеса. Это всегда происходит в нашей отрасли после увеличения ключевой ставки Банка России. Как и в текущем году, в 2024-м мы планируем привлекать фондирование на рынке публичного долга, а также выходить с цифровыми финансовыми активами. В уходящем году мы выпустили ЦФА на платформе «Атомайз», в следующем будем тестировать и другие площадки, например, «А-Токен», который развивает «Альфа-Банк». На этой платформе мы прошли все необходимые процедуры комплаенса и технического онбординга, в адрес нашей компании установлен лимит финансирования в размере 100 млн рублей, которым мы планируем воспользоваться в первом полугодии 2024 г. С биржевыми облигациями, согласно нашей стратегии, планируем продолжать выходить раз в три-четыре месяца. Объем каждого займа — 100-150 млн рублей, что сопоставимо с нашим месячным оборотом. Такая стратегия привлечения фондирования позволяет, во-первых, быстро и эффективно увеличивать факторинговый портфель, во-вторых, выходить на биржу с оптимальным предложением для инвесторов и, в-третьих, создает комфортный график для будущего погашения бумаг. В среднесрочной перспективе пред нами также стоит задача повысить капитализацию компании для повышения скорости и эффективности ее дальнейшего развития, в том числе в части автоматизации, IT-решений, продуктовой линейки и внедрения искусственного интеллекта. Мы внимательно изучаем и рассматриваем в перспективе два возможных варианта привлечения дополнительного капитала. Во-первых, это фандрайзинг. Речь идет о привлечении ресурсов небольших и средних инвестфондов, которые раньше специализировались в основном на западных инвестициях. Как раз сейчас многие из них проактивно смотрят в сторону компаний финтехсектора в РФ, к которому принадлежим и мы. Второй возможный вариант — краудинвестинг. В России увеличивается число инвестиционных платформ, специализирующихся на привлечении денег в капитал от широкого круга инвесторов, при этом речь идет обычно об участии в диапазоне 10-15% долей компании. Линар Халитов, генеральный директор девелоперской компании «Джи-групп»

Для нашей компании уходящий год был хорошим. В конце третьего — начале четвертого кварталов мы ставили всё новые и новые рекорды продаж. Высокий спрос подстегнуло ожидание, что прекрасный мир господдержки ипотеки или закончится, или условия изменятся в сторону ужесточения. Что, кстати, уже происходит: растут ставки, увеличилась сумма первоначального взноса. Кроме того, в 2023 г. мы вышли в новые регионы, что положительно сказалось на рейтинге компании — мы получили оценку А-. Плюс за счет диверсификации портфеля смогли увеличить доходы и снизить риски. Говоря об отраслевых рисках, я бы выделил три основных фактора, которые негативно влияли на рынок в 2023 г. Первый фактор — рост ключевой ставки и, как следствие, рост стоимости рыночной ипотеки. Второй фактор — влияние растущего «ключа» на программу субсидированной ипотеки и стоимость первичной недвижимости. Тут прямая и очевидная взаимосвязь: растет ставка, растут затраты бюджета на субсидирование и увеличивается вероятность того, что поддержка будет сокращена или отменена. Третий фактор — удорожание стоимости кредитов на приобретение новых земельных участков, что заставляет девелоперов быть более осторожными при реализации новых проектов. Нельзя не упомянуть и существенное подорожание рабочей силы. Часть занятых в строительстве рабочих по тем или иным причинам вернулись домой. Часть — перешли в другие, на данный момент более высокооплачиваемые отрасли. В общем, на рынке существует очевидный дефицит рабочих рук. В 2024 г. мы продолжим наращивать наше присутствие в регионах. Например, в Екатеринбурге запустили новый проект вдобавок к тем, с которыми мы пришли в столицу Урала. В Перми, кроме строящегося ЖК, мы планируем строительство еще на нескольких площадках. Реализация проекта в Сестрорецком районе Санкт-Петербурга рассчитана на 11-13 лет, плюс мы ищем новые площадки под строительство. И не только в Питере, но и в других городах, в том числе в Новосибирске. При этом с большим оптимизмом в наступающий год мы, увы, не смотрим. По нашим оценкам, потенциал роста цен на недвижимость будет сокращаться. Будет давление и со стороны себестоимости строительства, и со стороны снижения или даже возможной отмены субсидирования ипотечных программ. Тем более что они по плану и так должны завершиться во второй половине 2024 г. В перспективе эти затраты лягут на девелоперов. Планов выхода на биржу с новыми облигационными выпусками в 2024 г. у нас нет. Будем смотреть по ситуации: какая будет ставка, каким будет рынок. В июле 2023 г. мы сделали четвертый по счету облигационный заём сразу после того, как нам обновили кредитный рейтинг. Момент был неплохой, выпуск получился рыночным и, как показало время, с вполне приемлемыми ставками. Плюс полностью погасили наш дебютный выпуск. В следующем году мы должны погасить наш второй и третий облигационные выпуски. Также закрываем три выпуска ЦФА: один привязанный к стоимости квадратного метра жилья, два — в виде цифровых облигаций. Евгения Кукуева, финансовый директор МФК «Лайм-Займ»

— Для «Лайм-Займа» 2023 г. стал юбилейным: мы преодолели 10-летний рубеж, и это само по себе немалое достижение. В уходящем году мы установили рекорды и в объемах выдач, и в размерах прибыли. Так, по итогам девяти месяцев чистая прибыль компании втрое превысила показатель за аналогичный период 2022 г. Еще одним значимым событием для нас стало повышение рейтинга кредитоспособности от «Эксперта РА» до уровня ruBB. В 2023 г. существенное влияние на бизнес оказали регуляторные изменения: обновление формата кредитных историй, новый базовый стандарт работы МФО, внедрение макропруденциальных лимитов с постоянным ужесточением условий работы с закредитованными россиянами, изменение рекомендаций по расчету ПДН, изменение предельной годовой ставки и допустимого объема начислений на тело долга. В ответ на новые условия поменялись скоринг-модели, перестроилась unit-экономика микрофинансовых компаний. Несмотря на понижение предельной ставки до 0,8%, компания продолжает дорабатывать модели офферинга и составлять предложения и с меньшей ставкой, чтобы привлекать новых клиентов. В 2023 г. мы, в частности, снизили пороговый возраст для выдачи займов до 19 лет. Для нас как онлайн-сервиса более молодая и финансово активная категория заемщиков доступнее, чем для офлайн-МФО. Несмотря на серьезные регуляторные изменения, сектор микрофинансирования продолжает расти. По данным СРО «МиР», по итогам трех кварталов 2023 г. выдачи микрозаймов выросли в среднем на 18%. Для «Лайм-Займа» рост выдач составил 54%. Рост произошел за счет комплексного влияния самых разных факторов: компании корректируют свои бизнес-модели и unit-экономику, дорабатывают системы скоринга, больше работают с повторными клиентами, диверсифицируют продуктовые линейки. Задачи на 2024 г. определены нашей стратегией и заключаются в дальнейшем развитии и диверсификации бизнеса как за счет масштабирования бизнес-направлений, запущенных либо приобретенных в 2023 г. (долгосрочные потребительские микрозаймы, займы под залог авто), так и за счет возможных новых продуктовых направлений. Основным вызовом на 2024 г. по-прежнему остается изменение регуляторной среды, требующее дальнейшей донастройки наших бизнес-процессов. Облигационные выпуски для МФК «Лайм-Займ» — один из наиболее привлекательных инструментов привлечения внешнего фондирования. В 2023 г. мы успешно разместили третий и четвертый займы общим объемом 1,3 млрд рублей. Что касается выхода на рынок публичного долга в 2024 г. с новыми эмиссиями, то решения, конечно же, будем принимать в зависимости от рыночной ситуации. Антон Храпыкин, директор по связям с инвесторами IDF Eurasia

По предварительным данным за 2023 г., и Moneyman, и ID Collect подтвердили лидерские позиции на рынке: ожидаем, что Moneyman сохранит первое место по размеру активного портфеля, а ID Collect — займет около четверти рынка цессии по покупкам против 16% годом ранее. Также рассчитываем, что Moneyman нарастит объемы выдач за год на 16,5%, до 45 млрд рублей. ID Collect по итогам девяти месяцев 2023 г. увеличил портфель задолженности под управлением на 36%, до 118 млрд рублей. По итогам года эта цифра будет еще выше. Произошедшее ужесточение регулирования в сфере МФО изменило динамику рынка, ограничив размер возможной прибыли для всех участников. В этих условиях увереннее всего себя чувствуют крупные компании, выигрывающие не от роста закредитованности населения, а от перераспределения качественных клиентских сегментов в свою пользу. Вслед за ограничением максимальной ставки меняется и структура выдач — растет доля среднесрочных займов (IL). В то время как размер и полная стоимость кредита по ним сопоставимы с краткосрочными займами (PDL), ежемесячный платеж заемщиков снижается. В свою очередь, у МФО увеличивается объем процентных доходов. Наконец, в условиях роста ключевой ставки компании стали уменьшать долю займов физлиц в структуре финансирования в пользу более долгосрочных источников. Это привело к росту активности МФО на публичном рынке: в сравнении с прошлым годом более чем в два раза выросло и количество выпусков облигаций, и их объем. На рынке управления просроченной задолженностью заметно восстановление активности игроков после 2022 г., когда многие крупные участники приостановили покупки. В этом году на смену прошлогодним опасениям пришла уверенность в позитивных перспективах рынка цессии. Кроме того, увеличился размер сумм, направляемых должниками на погашение просроченных банковских долгов — по данным НАПКА, этот показатель стабильно растет с января в среднем на 2% ежемесячно. Такой рост говорит об адаптации заемщиков в новых условиях, в связи с чем должники стараются выделять больше средств на погашение старых долгов в максимально короткие сроки. В 2023 г. ID Collect вышел на рынок публичного долга сразу с четырьмя выпусками на общую сумму 4,8 млрд рублей, что позволило войти в топ-5 эмитентов ВДО по объему размещения по итогам года. При этом два из четырех выпусков были размещены за два дня каждый — хороший результат с учетом консервативных купонных ставок на уровне 16–16,5%. Несмотря на рост привлеченного компанией финансирования, показатель долговой нагрузки Debt/EBITDA с начала года по состоянию в конце III квартала снизился на треть, с 2,7 до 1,8, за счет роста доходов. Ожидаем, что в 2024 г. Moneyman и ID Collect укрепят свои позиции на рынке. Планируем, что Moneyman сможет на треть увеличить свою долю рынка по количеству активных клиентов. В 2022 г. в структуре группы появился универсальный банк «Свой Банк», в следующем году мы рассчитываем на синергетический эффект для кредитного бизнеса группы от выстраивания взаимодействия между Moneyman и банком. Цель ID Collect на 2024 г. — значительно увеличить объем сборов. Кроме того, планируем дальнейшее масштабирование региональной сети. В этом году мы увеличили количество отделений с 17-ти до 36-ти, и получили хороший результат — сборы в регионах, где представлены офисы компании, выросли в два раза. В следующем году планируем открыть еще более 20-ти отделений. Также планируем развитие новых направлений, включая покупку дебиторской задолженности и объектов недвижимости в банкротных процедурах. В первой половине 2024 г. года планируем выйти с новым выпуском ID Collect. В течение года нам предстоит погасить выпуски облигаций общим объемом 2,9 млрд рублей, в том числе 2,5 млрд рублей — Moneyman и 400 млн рублей — ID Collect. Планируем принимать решение по замещению бумаг ближе к срокам погашения, в зависимости от ситуации на рынке. Виктор Бочков, генеральный директор компании «ДиректЛизинг»

Главное достижение 2023 г. — заметный рост нового бизнеса и удвоение размера лизингового портфеля компании. Это стало возможно благодаря стратегической диверсификации и расширению нашего предложения, что позволило привлекать новых клиентов и укреплять отношения с существующими. Главным вызовом для нас стало повышение ключевой ставки. Развитие компании в условиях экономической турбулентности потребовало гибкости в управлении финансами и принятия сложных решений, включая перераспределение некоторых издержек на наших клиентов. Вместе с тем мы активно искали способы оптимизации затрат и повышения эффективности наших операций. В целом, 2023 г. оказался успешным для лизинговой отрасли и характеризовался значительным ростом рынка по сравнению с предыдущим годом. Эффективная адаптация к новым рыночным условиям и успешная замена европейского имущества позволили нам расширить портфель и предложения, укрепив наши позиции на рынке. Несмотря на повышение ставок, работа компании на облигационном рынке в уходящем году была продуктивной. Мы сократили заимствования, чтобы оптимизировать нашу финансовую структуру, но при этом оставались активными участниками рынка, используя его возможности для поддержки нашего роста. На 2024 г. мы ставим амбициозные цели по росту нового бизнеса, нацелены на расширение наших услуг и укрепление рыночных позиций. Основным риском остается высокая ключевая ставка, сейчас мы разрабатываем стратегию для эффективного управления им. В следующем году мы планируем серию облигационных выпусков, что поможет нам расширить финансовые возможности и поддержать рост. |

.jpg)

%20(1).jpg)