|

Частые инвесторы становятся всё более значимой силой как на рынке облигаций, так и на рынке акций. Интересы «физиков» вынуждены учитывать не только эмитенты, организаторы размещений и брокеры, но и ЦБ, биржа и рейтинговые агентства. Тенденции фондового рынка с акцентом на розничного инвестора, перспективы IPO и торговые идеи в сложившихся экономических условиях стали предметом обсуждения участников II Ярмарки эмитентов. Организовала форум Ассоциация владельцев облигаций. .jpg)

ВДО стали основой 18 мая в Москве прошла II Ярмарка эмитентов — мероприятие, призванное познакомить частных инвесторов с эмитентами и повысить финансовую грамотность участников. Форум, инициатором которого выступила Ассоциация владельцев облигаций (АВО), собрал более тысячи представителей эмитентов, брокеров, организаторов выпусков, аудиторов, рейтинговых агентств, управляющих активами и частных инвесторов. Участники ярмарки смогли обменяться опытом и узнать о последних тенденциях рынка. По словам директора департамента корпоративных финансов ИГ «ИВА Партнерс» Артема Тузова, 2023 г. стал переломным для российского рынка облигаций. Количество эмитентов с кредитным рейтингом ВВВ+ и ниже (сегмент высокодоходных облигаций, ВДО) впервые превысило число игроков с рейтингом ААА-А- (инвестгрейд). Сейчас на бирже представлены бумаги 83 эмитентов с рейтингом кредитоспособности от ААА до А-, 28 компаний — от ВВВ+ до ВВВ- и 66 участников рынка — от ВВ+ до В-.

Слева направо: Артем Тузов («ИВА Партнерс») и Андрей Паранич (НАСФП) «Впервые «основание» финансового рынка стало устойчивым. Уже в 2025 г. рынок облигаций МСП (рейтинг — ВВ+ и В-) по числу эмитентов станет самым крупным на Московской бирже», — считает эксперт. Как отметила в своем выступлении управляющий директор по корпоративным рейтингам агентства «Эксперт РА» Гульназ Галиева, эмитенты ВДО стали более ответственно подходить к рейтингованию. «С 2019 г. мы видим существенный прирост компаний из сегмента МСП, желающих получить рейтинг. Раньше мы имели дело с дикими, в хорошем смысле слова, непричесанными компаниями, которые слабо представляли, что такое кредитный рейтинг. Они приходили к нам неподготовленными и получали низкие рейтинги. Сейчас редко какая компания выходит на рынок без организатора. Эмитенты стали более информированы. Мы видим большой прогресс в качестве подготовке компаний к рейтингованию», — заключила она. Одновременно всё больший интерес к фондовому рынку проявляют частные инвесторы. По данным Московской биржи, число физических лиц — владельцев брокерских счетов в апреле превысило 31,5 млн (55,9 млн счетов). В течение прошлого месяца сделки заключили почти 4 млн частных инвесторов. Как рассказал на ярмарке начальник управления по работе с эмитентами облигаций и сопровождению национальных проектов Московской биржи Дмитрий Таскин, объем активов частных инвесторов в России составляет около 11 трлн рублей, что сопоставимо с активами институционалов. «Разница в том, что институциональные инвесторы в отличие от частных жестко зарегулированы. Пенсионные фонды и страховые компании, как правило, консервативны, розничные же инвесторы, наоборот, проявляют аппетит к риску. «Физики» являются серьезной подпиткой для рынка, обеспечивая ему дополнительную ликвидность. Именно это послужило катализатором того, что на бирже стали доступны сделки для относительно небольших компаний, в том числе для субъектов МСП. Причем на рынке как долгового, так и акционерного капитала», — отметил представитель биржи. Московская биржа проанализировала глубину инвестиционного спроса и выяснила, что около 30% розничных инвесторов одновременно участвуют в сделках ВДО и IPO. Тех, кто инвестирует на срок не более месяца, в сегменте ВДО оказалось 5%, на рынке акций — 46%. На горизонте инвестирования не более шести месяцев — 24% и 41% соответственно. Более 12 месяцев готовы держать деньги в ВДО не более 30% частных инвесторов, в акциях — менее 11%. «Инвестор более спекулятивно настроен на рынке акций и достаточно долгосрочен на рынке облигаций. Возможно введение каких-то стимулов на государственном уровне, чтобы у инвесторов была заинтересованность в долгосрочных инвестициях. Это представляется мне правильным направлением для развития фондового рынка с точки зрения глубины спроса», — считает Дмитрий Таскин. Кому нужно IPO? Подробно тему IPO участники ярмарки обсудили в секции «Облигации + Акции. Взболтать, но не смешивать!». Всплеск интереса российского бизнеса к первичному публичному размещению акций, случившийся в прошлом году, часть экспертов называет бумом. В 2023 г. на Московской бирже состоялось восемь размещений, объем привлеченных средств в ходе IPO составил 40,4 млрд рублей. Последний раз такую активность рынок переживал в 2011 г. Всё большую роль на этом рынке играют частные инвесторы. По данным Дмитрия Таскина из Московской биржи, с начала 2023 г. в сделках IPO приняли участие около 360 тыс. физлиц. По прогнозу «Эксперта РА», в 2024 г. число размещений на рынке долевого капитала может достигнуть 15 и более. .jpg)

Слева направо: Илья Винокуров (АВО), Алексей Ребров (АВО, CorpBonds) и Дмитрий Александров («ИВА Партнерс») Как правило, прежде чем выйти на IPO, компании тренируются быть публичными на рынке долгового капитала, выпуская облигации. По этому пути, в частности, пошлел «Калужский ликерно-водочный завод «Кристалл». В марте 2023 г. предприятие разместило дебютный выпуск облигаций на 300 млн рублей, через полгода его собственник Павел Победкин зарегистрировал ПАО «Алкогольная группа «Кристалл» (АГК) и в феврале 2024 г. вывел компанию на IPO. «Если сравнивать процедуры выхода на IPO и размещение облигаций — разница колоссальная. Выпустить облигации в тысячу раз легче. IPO — это адский труд», — отметил на форуме председатель совета директоров АГК Павел Победкин. По его словам, IPO для ликероводочной компании был единственным способом обеспечить бизнесу рост на уровне 70-90% в год. Привлеченные на рынке долевого капитала деньги компания направила на расширение производственных мощностей — новый цех, спиртохранилище и логистический центр. Член совета директоров B2B-платформы цифровой торговли «Кифа» Кайл Шостак считает, что выходить на рынок IPO компании стоит в том случае, если она ориентирована на сделки M&A. «Если вы хотите привлечь деньги в операционку, то размещаете бонды. Если вы выходите на рынок акционерного капитала, то тем самым вы даете понять рынку, что готовы к сделкам M&A, и используете бумагу в качестве валюты для приобретения активов. Вы тот, кто всё знает про свой рынок, комфортно в нем себя ощущает, понимает, кого купить и как обеспечить синергию. Такая история самая привлекательная», — убежден он. Как отметил руководитель отдела по работе с инвесторами и PR ИК «Юнисервис Капитал» Артем Иванов, ключевые барьеры для компаний на пути к IPO — более длительная по сравнению с выпуском облигаций и ресурсозатратная подготовка, высокие критерии к корпоративному управлению и прозрачности бизнеса, обусловленные публичным статусом компании, и опасения собственников насчет возможной потери контроля даже при небольшом уровне акций в свободном обращении. «В этом году мы начали готовить две компании к первичному публичному размещению акций. И мы понимаем, что раньше, чем в 2025-2026 гг. их IPO не состоятся. У этого есть объективные причины. Если выпуск облигаций от момента первых переговоров с эмитентом до первичного размещения занимает три-четыре месяца, то для ООО акционирование потребует около года, для АО — шесть-девять месяцев. Несопоставимый объем затрат. Стоимость привлечения денег на рынке публичного долга — это 2–2,5% от тела облигационного займа, на рынке акционерного капитала — 10% и более. А учитывая, что бизнес, как правило, готов отправить в свободное обращение не более 10-15% акций, игра может не стоить свеч», — считает представитель ИК «Юнисервис Капитал». Требуется корректировка По словам директора Департамента корпоративных отношений Банка России Екатерины Абашеевой, в интересах частного инвестора необходимо ужесточить требования к эмитентам, аудиторам и ПВО. Без этого, считает представитель регулятора, «частные инвесторы не будут себя комфортно чувствовать на рынке». С началом СВО компании, которые попали под санкции или рискуют попасть под них, получили возможность не раскрывать полностью или частично информацию, которую должны публиковать на основании законов «Об акционерных обществах» и «О рынке ценных бумаг». По оценке Банка России, многие компании злоупотребляют этим правом, закрывая от рынка больше информации, чем следовало бы. «Мы, Банк России, исходим из того, что рынок капитала — это рынок информации. И если ты не готов к раскрытию информации о своем бизнесе, значит, тебе следует использовать другие способы привлечения финансирования, нежели публичный рынок. Мы решили опираться на постановления правительства №1102 и №1173, которые позволяют компаниям раскрывать часть информации, например, о контрагентах, но при этом обязуют их предоставлять финансовую отчетность. Те компании, которые закрывают информацию в большем объеме, чем предписано правительственными актами, а также их бумаги, мы предполагаем маркировать. Также есть предложение ограничить возможность неквалифицированных инвесторов приобретать такие ценные бумаги», — рассказала Екатерина Абашеева. Еще одна инициатива Банка России — повысить качество услуг аудиторов. Аудит для общественно значимым организаций на финансовом рынке теперь вправе оказывать только компании, сведения о которых внесены в специализированный реестр. Сейчас реестр включает 31 аудиторскую компанию. Наконец, Банк России настроен на реформирование института представителей владельцев облигаций (ПВО). «Мы исходим из того, что в текущем варианте институт ПВО функционировать по-честному не может. Он не отвечает целям и задачам по защите инвесторов, которые перед ним стоят. Сейчас думаем над тем, каким у ПВО должен быть функционал. Очевидно, что должны быть ужесточены базовые требования к ПВО. Сейчас они очень небольшие», — отметила представитель ЦБ. «Не нужно все деньги тащить на фондовый рынок» Отдельная экспертная сессия II Ярмарки эмитентов была посвящена торговым идеям в облигациях. Частные инвесторы — инфлюенсеры, брокеры и трейдеры — поделились своим видением целесообразности инвестирования в те или иные инструменты публичного долгового рынка. .jpg)

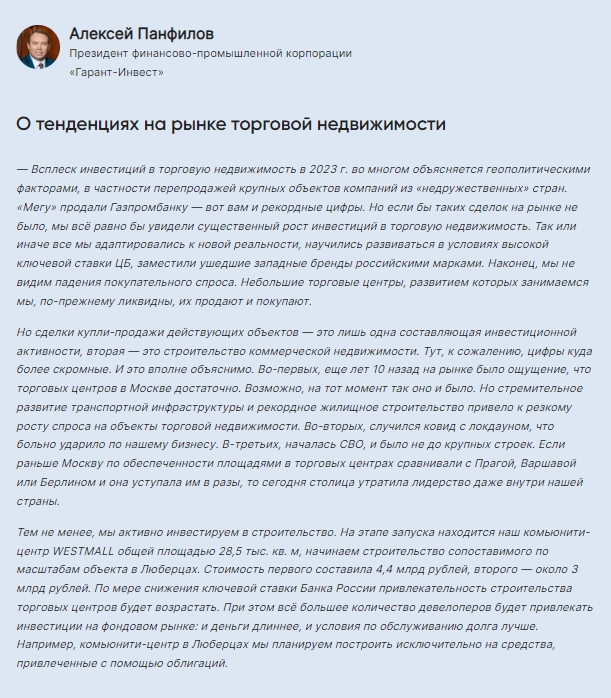

Слева направо: Александр Рыбин (АВО, «Манька Аблигация»), Тимур Нигматуллин («Финам») и Арсений Автухов («Совкомбанк») По мнению частного инвестора, члена Совета АВО Ильи Винокурова, в условиях растущей инфляции участникам фондового рынка «с удвоенной силой» угрожают кредитные и процентные риски. В качестве спасительного круга в этих условиях он видит бумаги ВДО с доходностью 20% и выше. Защититься от дефолтов позволит диверсификация. Сам эксперт предпочитает держать в своем портфеле облигации эмитентов из Сектора роста Московской биржи, которые имеют право на господдержку в виде субсидирования купонных ставок. «Мы шестой месяц находимся в боковике, предложить торговые идеи на текущем рынке довольно сложно. Все доходности выровнялись с кредитными рисками, рынок заметно не двигается, особенно вверх, и поймать какие-то неэффективности довольно сложно. Они все давно выкуплены. Цены понятны, они находятся в одном и том же диапазоне», — констатирует частный инвестор, член АВО, соавтор проекта CorpBonds Алексей Ребров. Эксперт поделился целым спектром идей. И самая эффективная по соотношению трудозатраты к доходности — банковский депозит. Сейчас его можно открыть под 18–18,5% годовых в разных банках, и он не потребует никаких усилий. Если оставаться на бирже и попытаться обыграть банковский депозит, то, по мнению Алексея Реброва, выигрыш будет не очень большим при схожих кредитных рисках. В надежных флоутерах с рейтингами от A до AA можно получить доходности в районе 19,5%, если считать купоны с учетом реинвестирования на ближайший год по такой же ставке. Возможность заработать больше соавтор проекта CorpBonds видит в инвестициях в «квазифлоутеры ВДО». Под квазифлоутерами он понимает не облигации, привязанные к ключевой ставке Банка России, а годовые бумаги с офертой через один год, где установлен высокий купон. «В принципе, есть более или менее приличные бумаги с купоном в районе 21%, которые дают доходность где-то 22,5-23% с кредитным рейтингом около BB. Это те облигации, держать которые в течение года не страшно, хотя в любом случае они уже имеют повышенный риск по отношению к предыдущим вариантам», — считает Алексей Ребров. Долгосрочным инвесторам, которые ставят на снижение ключевой ставки на смягчение ДКП Банка России, по его мнению, можно брать бумаги с купоном более 18%, длинные, сроком от трех до пяти лет. Но выбирать эмитентов с кредитным рейтингом ближе к BBB. В качестве системной спекулятивной идеи Алексей Ребров видит сделки на офертах и погашениях. Это бумаги, которые гасятся или проходят оферту через один-два месяца и имеют дисконт по телу в 1-2%, плюс НКД. На таких облигациях можно заработать 25-30% годовых, уверят он. Руководитель Управления аналитических исследований ИГ «ИВА Партнерс» Дмитрий Александров считает разумным делать упор на ОФЗ как с плавающим, так и с фиксированным купоном. «Всё большее значение сейчас приобретает ликвидность и кредитное качество. ОФЗ отвечает этим требованиям. Но ОФЗ не должно быть больше 15% от портфеля. И вообще никакого актива, кроме разве что золота, не должно быть больше 15%», — подчеркнул он. Член Совета АВО, автор канала «Манька Аблигация» Александр Рыбин также входит в число любителей ОФЗ, поскольку «это нулевой риск». Также ему кажется оправданным инвестировать в высоколиквидные корпоративные флоатеры эмитентов с рейтингом ААА-А, а еще — в ВДО с купоном от 20% годовых. При этом инвестпортфель должен содержать не только бумаги, но и другие финансовые инструменты, включая депозит. «Не нужно все деньги тащить на фондовый рынок», — подытожил эксперт. Старший инвестиционный консультант ИК «Финам» Тимур Нигматуллин видит возможность заработать на ОФЗ: «Покупать на три года, с самым маленьким купоном, чтобы НДФЛ был меньше». Другой перспективный инструмент — замещающие облигации, выпущенные взамен бумаг в долларах и евро. Но не только желание преумножить капитал движет инвесторами на рынке ВДО. По словам президента ФПК «Гарант-Инвест» Алексея Панфилова, «в России есть немало ответственных инвесторов, готовых получить на 0,5–1% меньше доходности», вложив средства в «зеленые» облигации. «Такие бумаги — всегда целевое использование. Привлеченные с помощью «зеленых» облигаций средства бизнес вкладывает в технологии, которые минимизируют негативное воздействие на окружающую среду, делая жизнь горожан более комфортной. И инвесторы это осознают», — убежден девелопер. Сам «Гарант-Инвест» планирует в ближайшее время выйти на биржу с третьим по счету выпуском «зеленых» облигаций на 1 млрд рублей.

|

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)