|

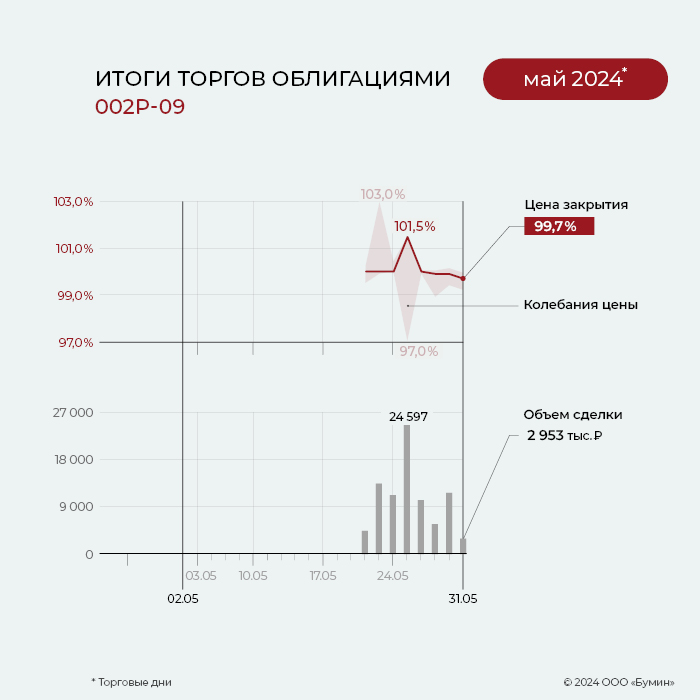

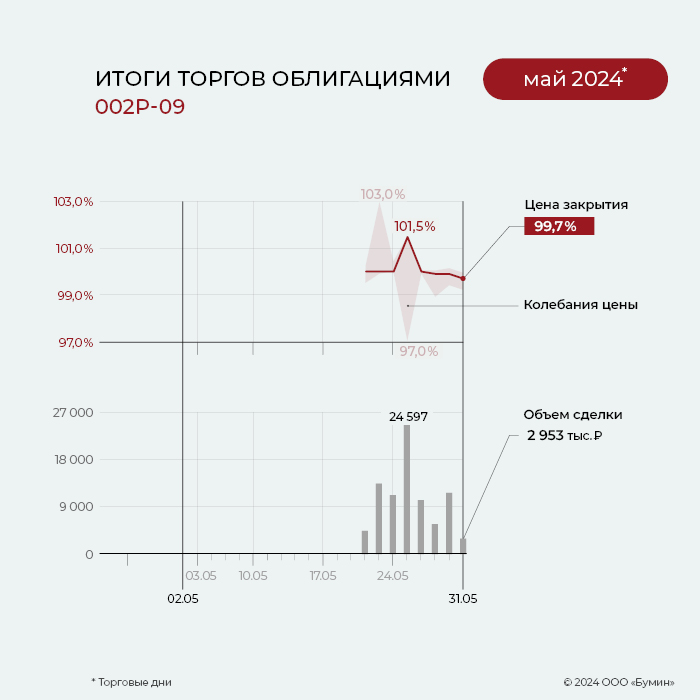

Об основных результатах операционной деятельности компании, итогах торгов на вторичном рынке по пяти биржевым выпускам облигаций и выплате купонов за прошедший месяц — в обзоре Boomin. Ключевые события В мае АО «Коммерческая недвижимость ФПК «Гарант-Инвест» подвело итоги работы за I квартал 2024 г. Согласно финансовой отчетности по МСФО выручка компании достигла 773 млн рублей (+8,4% к тому же периоду 2023 г.), валовая операционная прибыль — 580,9 млн рублей (+123,3%), EBITDA — 961 млн рублей (+34%). Чистая прибыль составила 15 млн рублей. В период с января по март 2024 г. торговые центры ФПК «Гарант-Инвест» посетили 9,2 млн человек. Уровень вакантности остался на уровне 2%, что существенно ниже среднего показателя в торговых центрах Москвы (по данным NF Group — 8,3%). Почти три четверти площадей занимают сетевые арендаторы, обеспечившие более 70% арендной выручки в 2023 г. В прошлом месяце компания получила подтверждение кредитного рейтинга от НКР на уровне BBB.ru со стабильным прогнозом. Положительное влияние на оценку бизнес-профиля компании, по мнению аналитиков рейтингового агентства, оказывают потенциал единственного рынка присутствия (Москва) и его устойчивость, а также местоположение, высокая заполняемость и доходность основных активов, широкая диверсификация потребителей и низкая зависимость от поставщиков. В НКР отметили долгосрочную положительную кредитную историю эмитента и высокий уровень платежной дисциплины, а также опыт привлечения и погашения обязательств на публичном долговом рынке. С 2018 г. ФПК «Гарант-Инвест» разместила 15 выпусков биржевых облигаций общим номинальным объемом 24,5 млрд рублей. 22 мая эмитент вышел на рынок публичного долга с 16-м займом на 4 млрд рублей. Как рассказал Boomin президент ФПК «Гарант-Инвест» Алексей Панфилов, средства от размещения нового выпуска облигаций будут направлены на рефинансирование банковских кредитов. Напомним, в конце апреля ФПК «Гарант-Инвест» также подтвердил кредитный рейтинг в НРА на уровне ВВВ|ru|. Прогноз по рейтингу эмитента изменен со «стабильного» на «позитивный». Оценка рейтингового агентства учитывает ожидаемое увеличение финансовых результатов от ввода в эксплуатацию МФК WESTMALL летом 2024 г., а также способность компании исполнять финансовые обязательства в различные фазы экономического цикла при возможных неблагоприятных внешних и внутренних воздействиях на финансовые потоки. Итоги торгов 22 мая ФПК «Гарант-Инвест» начал размещение облигации серии 002Р-09. За восемь торговых дней было выкуплено бумаг на 556 млн рублей (14,2%). Напомним, что срок обращения выпуска — 2,4 года (876 дней). Выплата купонов будет проходить ежемесячно по ставке 17,6%, зафиксированной на весь период обращения. Для покупателей облигаций ФПК «Гарант-Инвест» через систему Boomerang предусмотрено вознаграждение в размере 0,5% от приобретенного объема. На вторичном рынке свежий выпуск серии 002Р-09 также пользовался спросом. Объем торгов за май составил 82,2 млн рублей. Несмотря на снижение котировок на облигационном рынке, цена выпуска остается вблизи номинала.

Выпуск серии 002Р-08 остается наиболее ликвидным среди всех облигаций эмитента. В мае месячный объем торгов составил почти 309 млрд рублей. По итогу торгов за 31 мая цена облигаций снизилась до номинального значения, а доходность выросла до 19,7% годовых.

Месячный объем торгов по облигациям серии 002Р-07, составил 81,3 млн рублей. Средняя доходность за месяц увеличилась с 20,76 до 22,52% годовых. В мае котировки облигаций снизились с 97,9 до 95,7% от номинала.

Стабильно хорошая ликвидность сохраняется у выпуска серии 002Р-06. Месячный объем торгов облигациями составил 53,8 млн рублей. Средняя доходность выпуска за май выросла с 17,4 до 19% годовых. По итогам торгов за 31 мая цена облигаций достигла отметки 94,2% от номинала.

Месячный объем торгов по выпуску серии 002Р-05 за май вырос на 15,2%, с 15 до 17,3 млн рублей. Показатель средней доходности увеличился с 17,3 до 18,1% годовых. Цена выпуска в конце марта зафиксирована на отметке 95,6% от номинала.

Купонные выплаты

Купонные выплаты по выпуску серии 002Р-05 начислены из расчета 14,75% годовых. Общая сумма выплат по выпуску составила 55 млн 155 тыс. рублей (6-й купон), по одной бумаге — 36,77 рублей.

Купонные выплаты по выпуску серии 002Р-06 начислены из расчета 13% годовых. Общая сумма выплат по выпуску составила 21 млн 360 тыс. рублей (12-й купон), по одной бумаге — 10,68 рублей.

Купонные выплаты по выпуску серии 002Р-07 начислены из расчета 14,5% годовых. Общая сумма выплат по выпуску составила 47 млн 680 тыс. рублей (9-й купон), по одной бумаге — 11,92 рублей.

Купонные выплаты по выпуску серии 002Р-08 начислены из расчета 18% годовых. Общая сумма выплат по выпуску составила 44 млн 370 тыс. рублей (3-й купон), по одной бумаге — 14,79 рублей.

Купонные выплаты по выпуску серии 002Р-09 начислены из расчета 17,6% годовых. Общая сумма выплат по выпуску составила 1 млн 445 тыс. 449 рублей 51 копейка (1-й купон), по одной бумаге — 2,89 рублей. Таким образом, общая сумма выплат по пяти выпускам эмитента составила 170 млн рублей. Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.

|