|

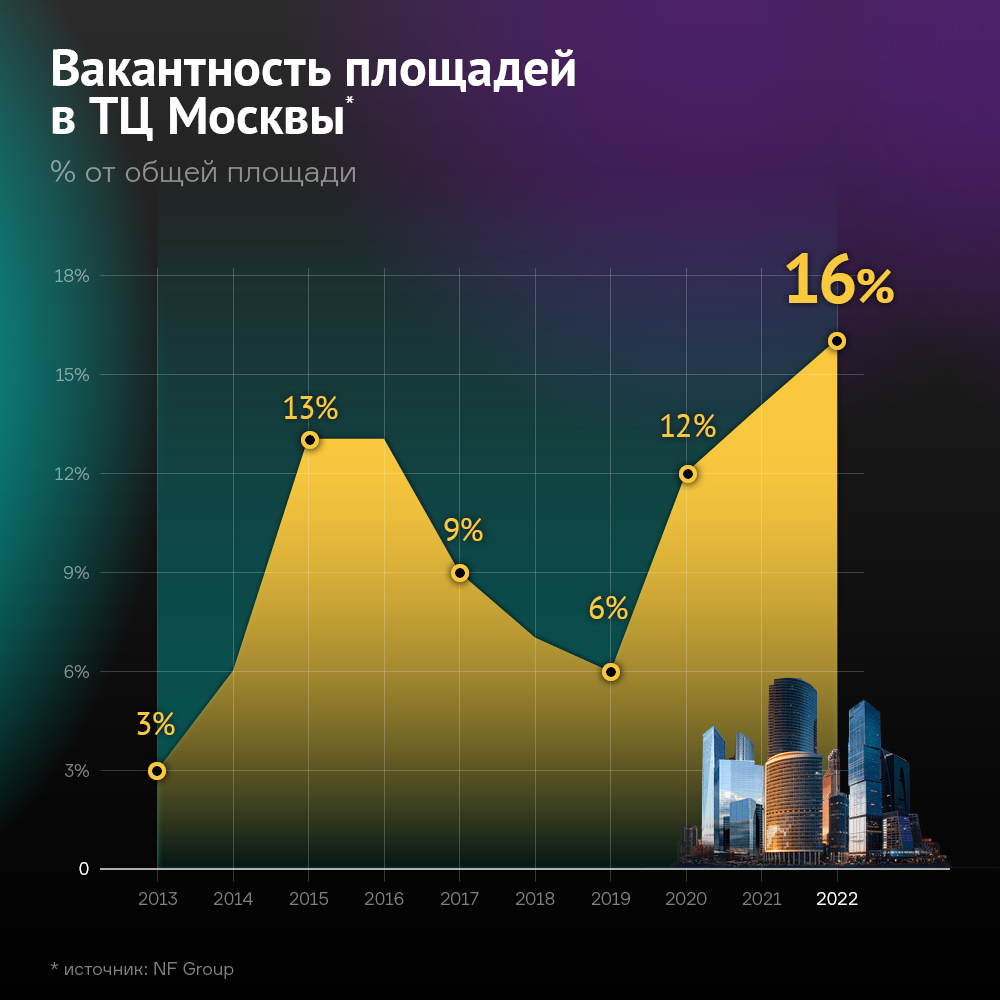

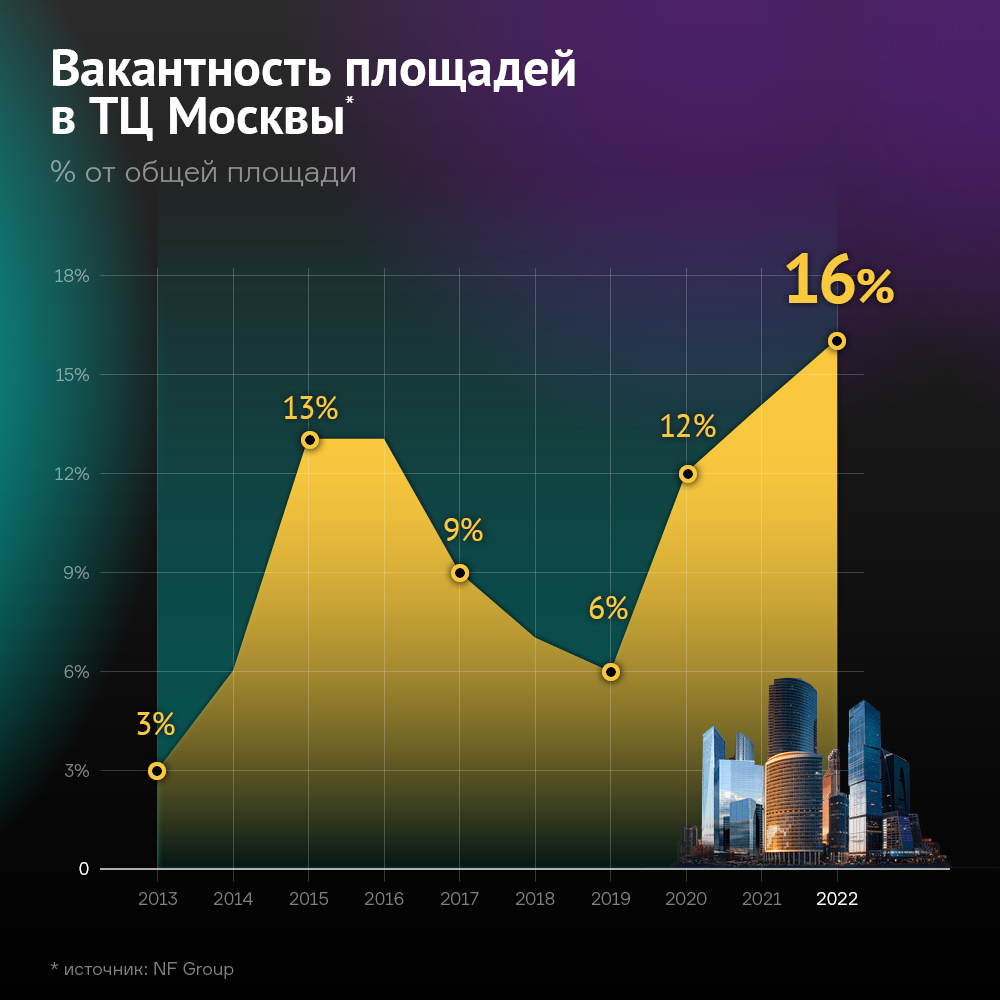

В 2022 г. рынок коммерческой недвижимости испытал встряску. Уход зарубежных компаний привел к стихийному высвобождению арендованных площадей и скачку вакантности торговых и офисных центров. Весной рынку предрекали кризис, но уже к концу года все наблюдатели отмечали, что ситуация оказалась гораздо лучше, чем могла бы быть. О перспективах рынка коммерческой недвижимости — в обзоре Boomin. Действительно, ни банковского кризиса, ни девальвации, ни гиперинфляции не случилось. Экономика выглядела устойчивой, что позитивно сказалось на спросе на недвижимость. Временный скачок вакантности — количества невостребованных арендных площадей — был значимым, но не превышал значений пандемийного 2020 г. Ставки аренды в большинстве сегментов оставались стабильны, хотя здесь стоит отметить снижение прозрачности рынка. Стабильными остаются запрашиваемые ставки, а вот цены в реальных договорах во II-III кварталах 2022 г., вероятно, предполагали дисконт. Это создает риски снижения ставок в 2023 г. в наиболее пострадавших сегментах — торговом и офисном. С чем действительно наблюдались сложности, так это с вводом новых площадей. Завершение многих проектов было отложено из-за повысившейся неопределенности, но этот тренд был характерен не для всех сегментов. К тому же отложенный ввод может поддержать показатели в 2023 г. Резко подскочили инвестиции в коммерческую недвижимость. Консалтинговые агентства отмечают рекордные или близкие к рекордным уровням. Это связано как с охотой на активы нерезидентов, так и с оптимизацией структуры российскими компаниями для защиты от санкций. В 2023 г. рынок начал очень бодро и демонстрировать улучшение ключевых показателей. До конца года мы сможем увидеть дальнейшее улучшение, но в зависимости от сегмента будут свои особенности. Рассмотрим, с чем закончили 2022 г. российские девелоперы и какие тренды могут быть характерны для 2023 г. Торговая недвижимость. Незаменимых брендов нет Уход зарубежных ритейлеров больно ударил по сектору, ведь в начале 2022 г. они занимали до трети от всех торговых площадей российских ТЦ. По подсчетам CORE.XP (ex-CBRE Russia), к концу 2022 г. 37,3% всех брендов, арендующих площади в российских ТЦ, объявили о прекращении деятельности. Уровень свободных площадей в ключевых ТЦ Москвы в IV квартале 2022 г. достиг 11,7%. NF Group (ex-Knight Frank Russia) дает еще бо́льшую оценку на уровне 15,6%.

С другой стороны, на трафик продолжал оказывать давление рост e-commerce. Всё больше сделок совершается через маркетплейсы, соцсети и узкоспециализированные торговые онлайн-площадки. По данным консалтинговой фирмы CMWP (ex-Cushman & Wakefield), сильнее всего в 2022 г. посещаемость упала в крупных и очень крупных ТЦ. Специалисты CMWP оценивают снижение в 8% и 25% соответственно. А вот небольшие районные ТЦ были устойчивы и даже увеличили посещаемость в пределах 1% за счет фокуса на базовую потребительскую корзину. В качестве примера можно привести итоги 2022 г. для девелопера «Гарант-Инвест», который как раз управляет средними по размеру торговыми и многофункциональными центрами. Уровень вакантности площадей по портфелю компании составил 2,6%, а посещаемость выросла на 1,4%. По данным презентации компании, ей удалось сохранить 98% действующих арендаторов, но и начать сотрудничество с более чем пятьюдесятью новыми арендаторами. Сильно различаются показатели в зависимости от локации. Чем дальше от метро, тем выше доля вакантных площадей. По данным IBC Real Estate (ex-JLL), в новых московских ТЦ за пределами 15-минутной пешей доступности от метро вакантность в среднем составляет пугающие 63%. Новые ТЦ, расположенные ближе к метро, демонстрируют среднюю вакантность 25%. В среднем по Москве IBC Real Estate оценивает вакантность в 12%. Уже действующие ТЦ явно выигрывают по заполняемости по сравнению с новыми объектами. Агентства отмечают, что запрашиваемые ставки аренды с марта 2022-го по март 2023 гг. оставались плюс-минус на одном уровне, но прослеживается сегментация по формату. Расширилась разница между площадями с отделкой и без нее. Максимальные базовые ставки аренды приходятся на помещения в зоне фудкорта и «островной» торговли. Дешевле всего выставляются помещения от 2 тыс. кв. м, обычно занимаемые крупным ритейлом, кинотеатрами, спортивными и развлекательными центрами. В структуре спроса на аренду наблюдался рост доли сервисных и развлекательных предприятий. Это фитнес, ремонтные мастерские, салоны красоты, медицинские центры, точки проката, ПВЗ, развлекательные центры, боулинги и пр. По итогам 2022 г. эти категории впервые за пять лет обогнали fashion-сегмент. Такие арендаторы интересны для собственников, поскольку занимают большие площади и формируют стабильный трафик. С другой стороны, ставка аренды у них чуть ниже, и потенциал ее роста ограничен.

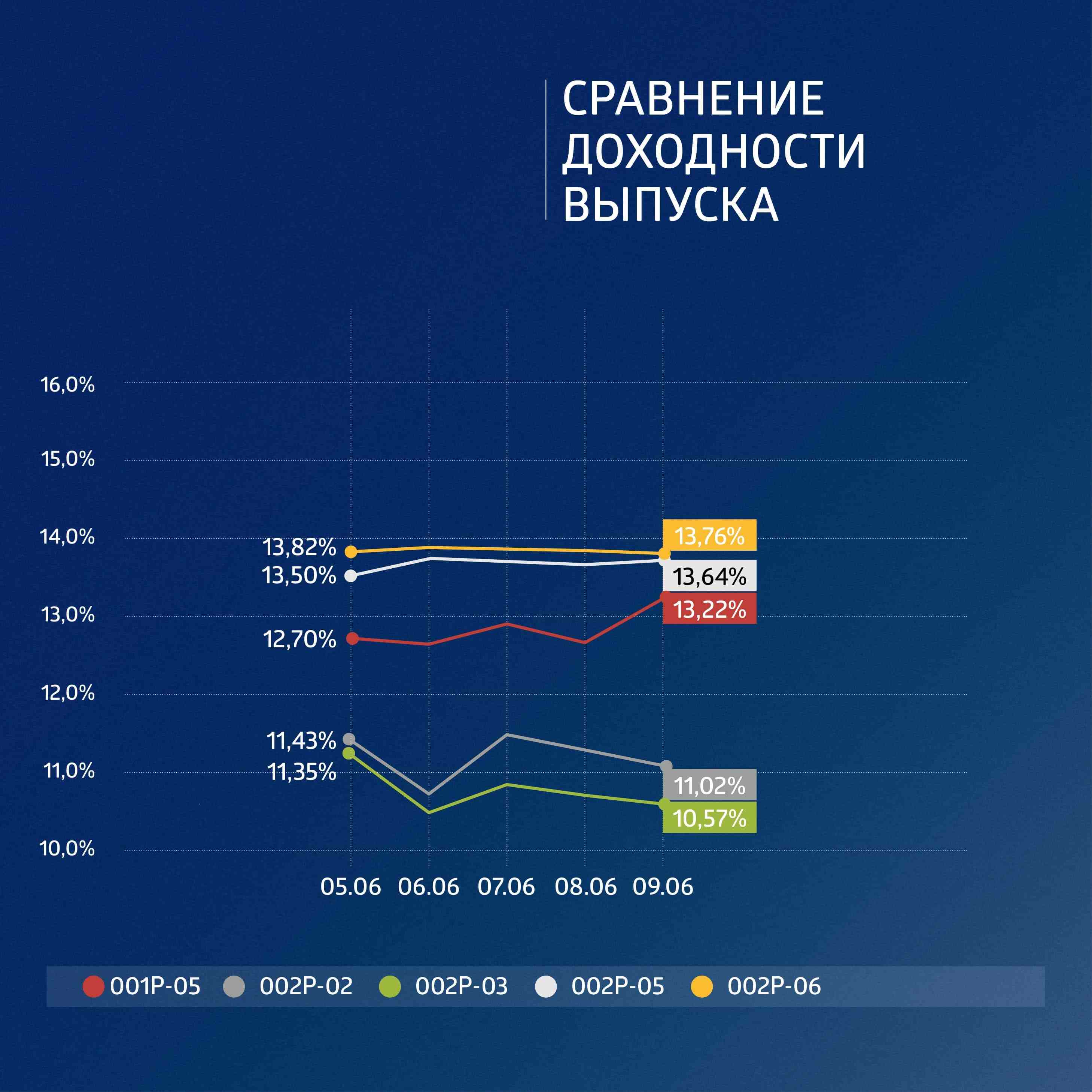

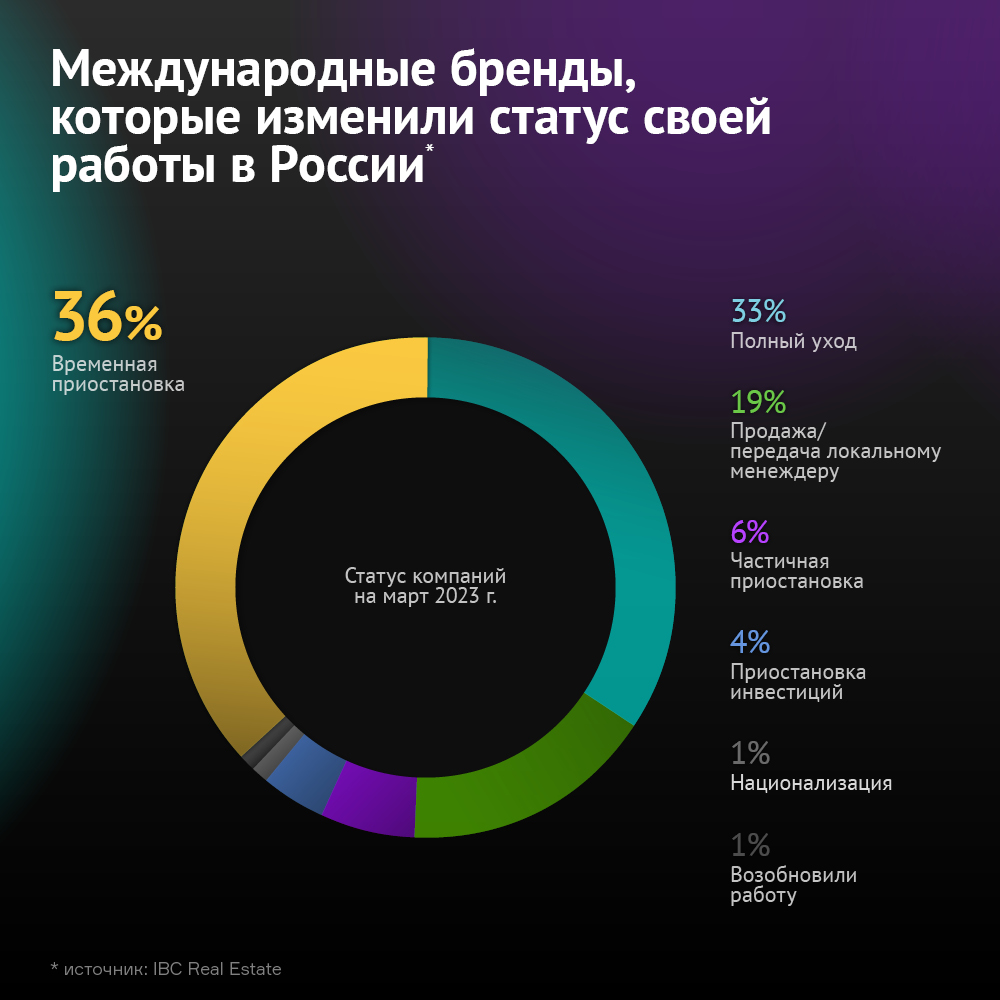

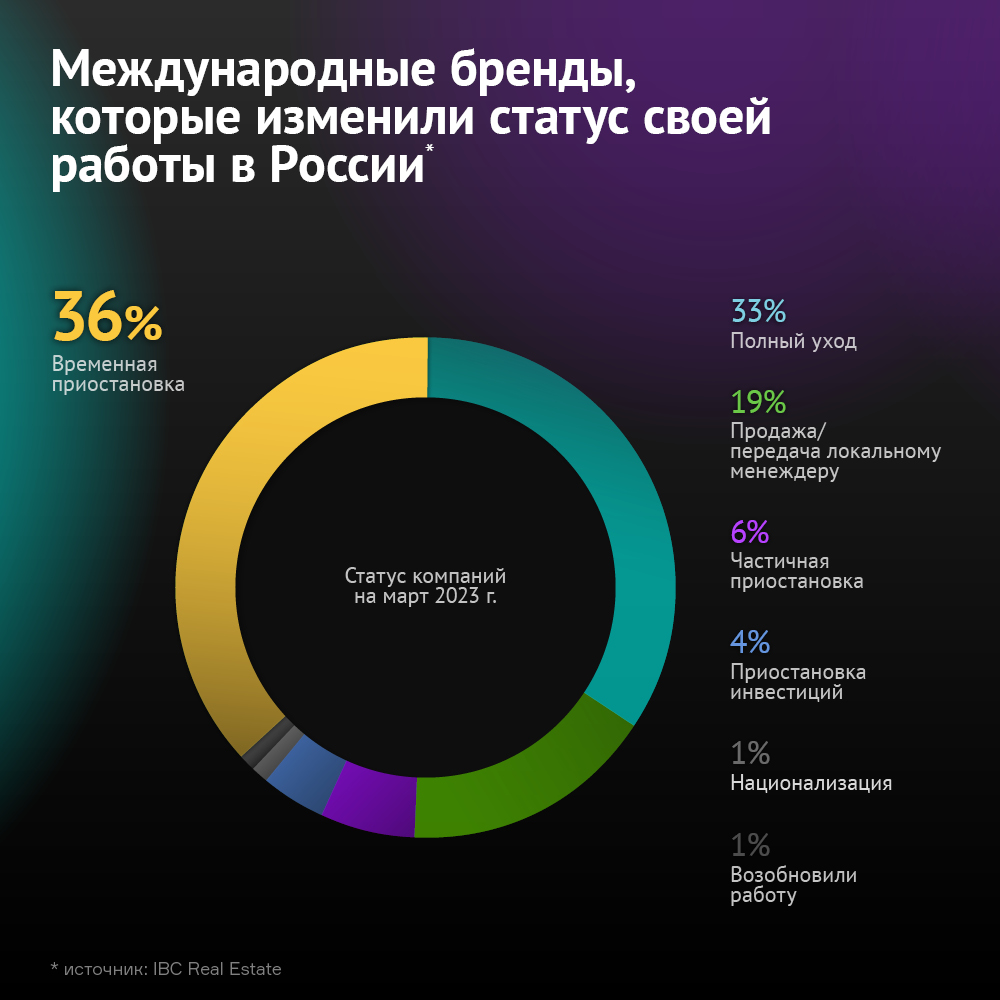

Оценки расходятся, но практически все аналитики отмечают минимальный за пять лет ввод новых торговых центров. По оценке Core XP, он составил 173 тыс. кв. м по сравнению с планируемыми 195 тыс. кв. м. Из них 104 тыс. кв. м пришлось на Москву и 69 тыс. кв. м — на регионы. На 2023 г. заявлено открытие около 303 тыс. кв. м, но всё еще есть риски переноса сроков. По итогам I квартала показатели улучшаются, NF Group оценивает рост ввода на 54% г/г. При этом средняя вакантность в московских ТЦ сократилась с 15,6% до 14,5% — заполняемость растет быстрее, чем объем предложения. На протяжении оставшейся части 2023 г. ситуация может улучшаться: объем ввода новых площадей может восстанавливаться, уровень вакансии — стабилизироваться. Но прогнозы по арендным ставкам осторожные. Отток иностранных брендов пока продолжается. Деловые СМИ со ссылкой на источники в отрасли рассказывают, что реальные арендные ставки в ходе переговоров могут устанавливаться с дисконтом на 10-15%. Это как раз тот потенциал снижения, который может реализоваться в 2023-2024 гг. CORE.XP ждет по Москве снижения прайм-ставок в действующих ТЦ на 10%, в новых — на 25%. Минимум может быть пройден в первом полугодии 2023 г. Это значит, что наименее конкурентные объекты по-прежнему могут оставаться в сложном положении, а сам формат современного ТЦ в целом может быть переосмыслен. По мнению специалистов NF Group, торговая функция ТЦ по-прежнему будет актуальна, но новый облик ТЦ всё больше будет смещаться в сторону районного многофункционального комплекса, совмещающего различные полезные функции. В этом смысле уже действующие ТЦ среднего и малого формата в хорошей локации со сформированным трафиком оказываются в выигрышном положении. Офисная недвижимость. Отток нерезидентов продолжается Офисный сегмент также оказался под ударом из-за исхода зарубежных компаний. Снижение показателей в 2022 г. было плавным, но последствия имеют долгоиграющий характер. CMWP, например, не ждет значимого улучшения спроса до 2025 г. Российские филиалы международных корпораций покидают рынок, передавая контроль новым собственникам или местному менеджменту. Перестройка затронула недвижимость Москвы и Санкт-Петербурга, поскольку именно здесь располагалась большая часть штаб-квартир иностранных компаний. По данным исследования IBC Real Estate, из 419 зарубежных брендов, объявивших о пересмотре порядка работы, на март 2023 г. более 35% по-прежнему окончательно не определились. Это потенциальные вакантные площади, которые могут появиться в 2023 г. И хотя агентство отмечает высокий спрос со стороны компаний с госучастием, в основном крупные компании теперь предпочитают выкупать объекты, а не арендовать их.

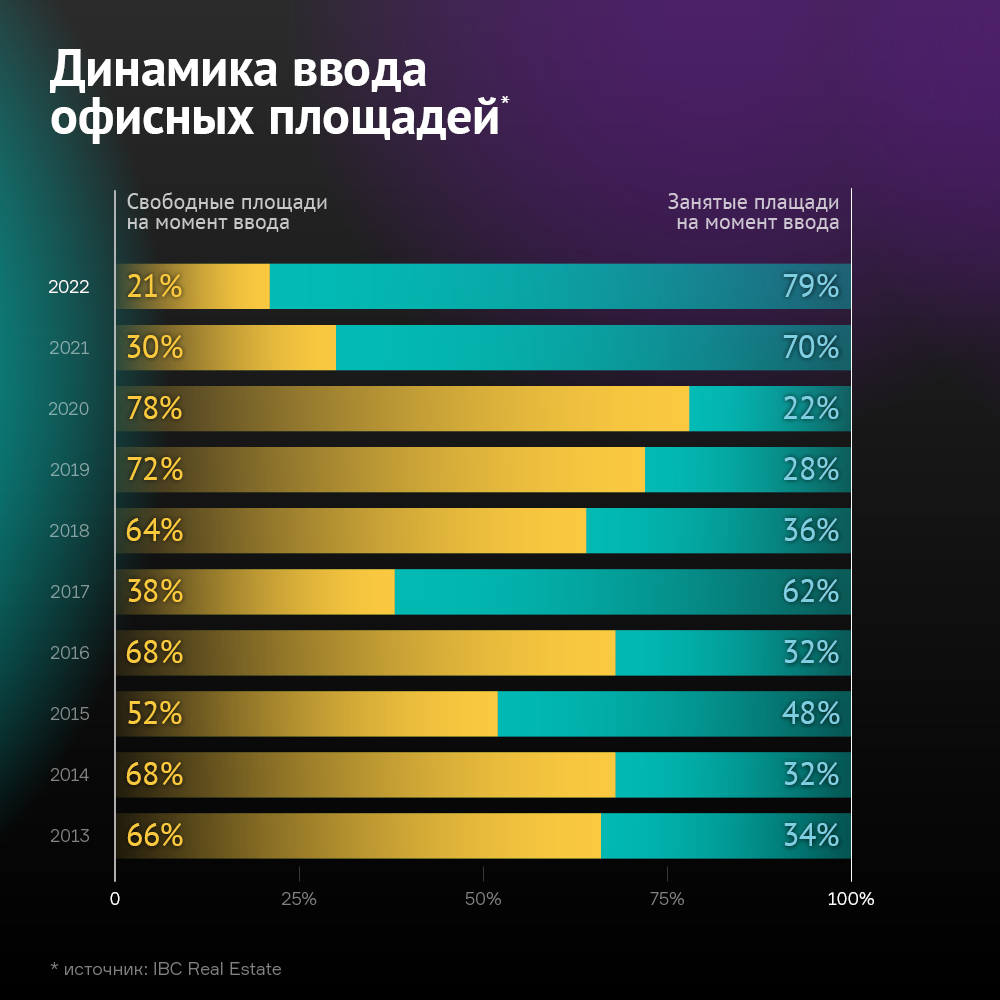

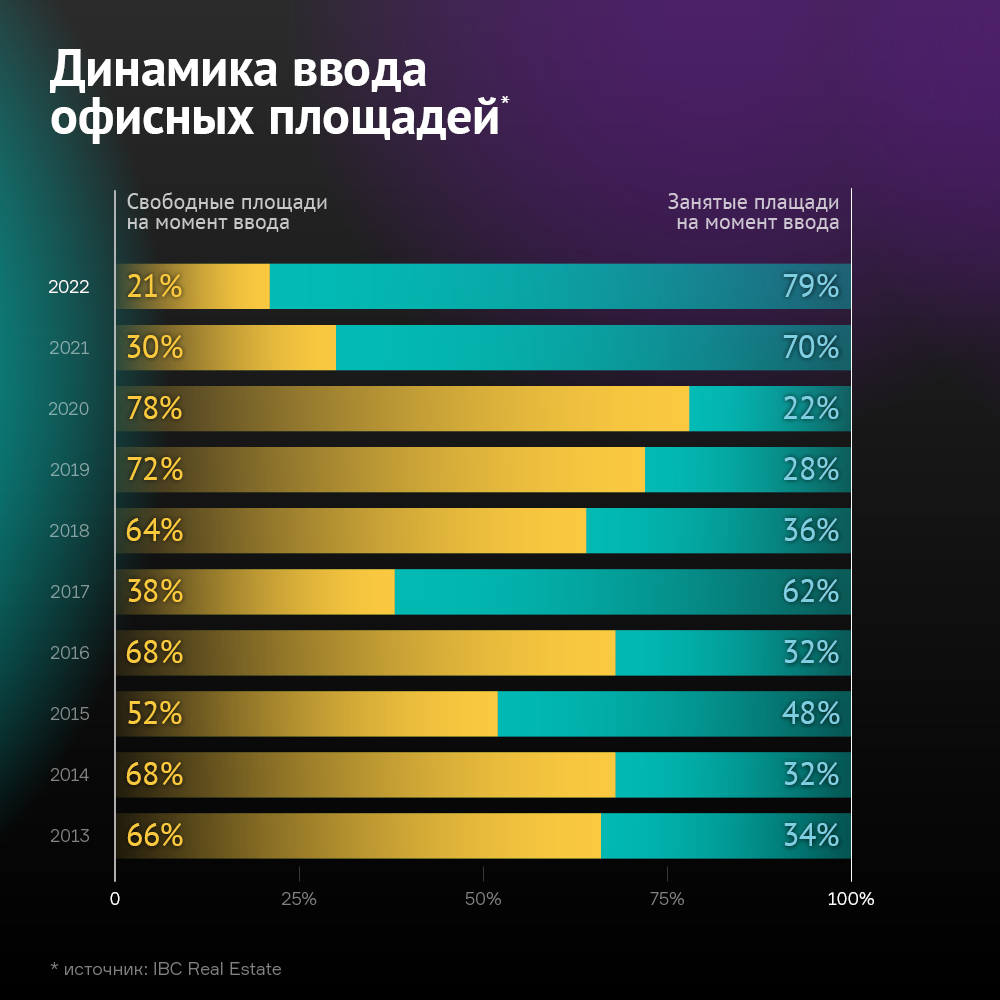

Уровень вакантности площадей, по разным оценкам, на конец года составил 10-12%. Основной рост пришелся на II квартал 2022 г., после чего показатели оставались примерно на одном уровне. В I квартале 2023 г. фиксируется небольшое снижение вакантности: CORE.XP видит снижение с 10,3% до 10%. Однако отдельно по классу А вакантность продолжает расти: 11,8% против 11,4% по данным CORE.XP и 13,4% против 12,8% по данным IBC Real Estate. Вероятно, пиковое значение в этом сегменте будет пройдено в 2023 г., после чего показатель пойдет на спад. Этому должны способствовать ограниченный ввод новых площадей, снижение спекулятивного строительства, замедление оттока иностранцев и рост активности российских арендаторов. Объем ввода новых площадей в Москве по итогам 2022 г. сократился на 42% год к году, в том числе за счет переноса ряда проектов. Доля спекулятивных объектов, которые находят своих арендаторов уже после ввода в эксплуатацию, оказалась на многолетнем минимуме. Ожидается, что доля таких площадей останется низкой, поскольку девелоперы будут стараться строить под конкретного клиента. По мнению CMWP, новое строительство в основном будет поддерживаться крупными объектами, строительство которых началось в докризисное время.

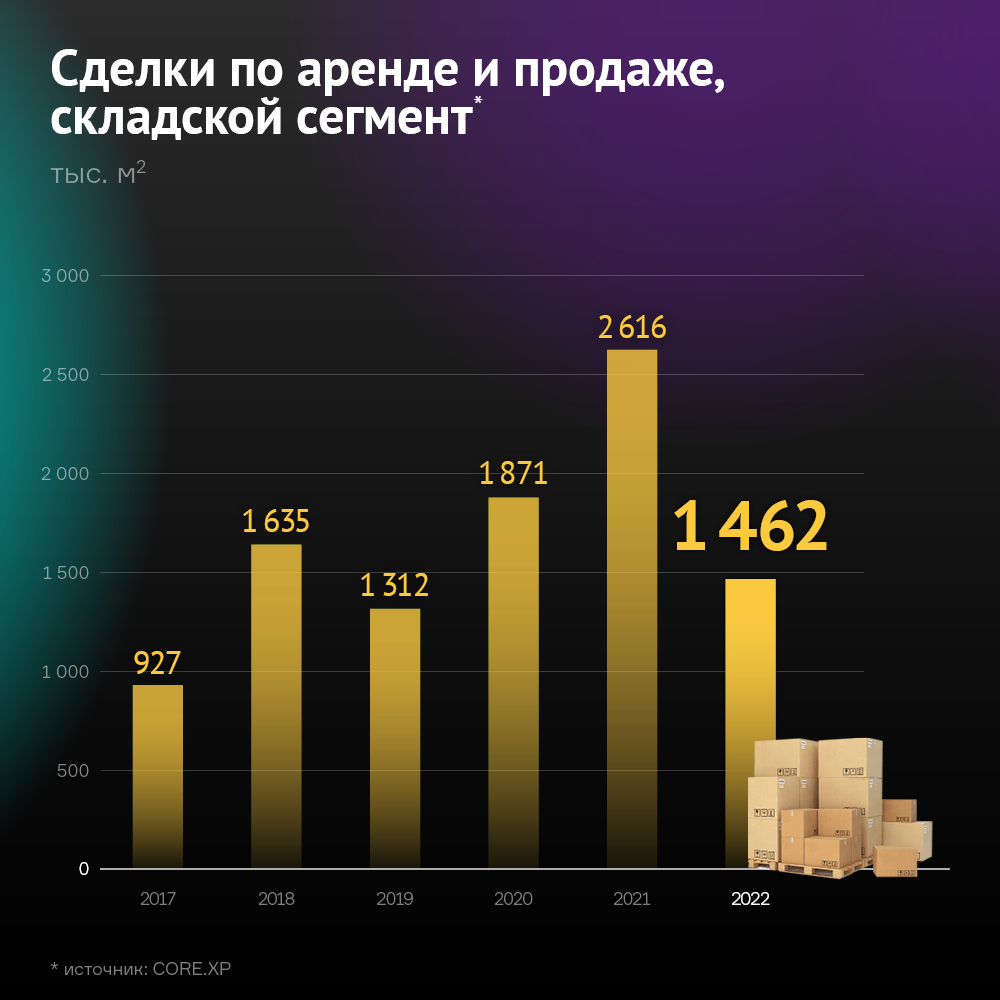

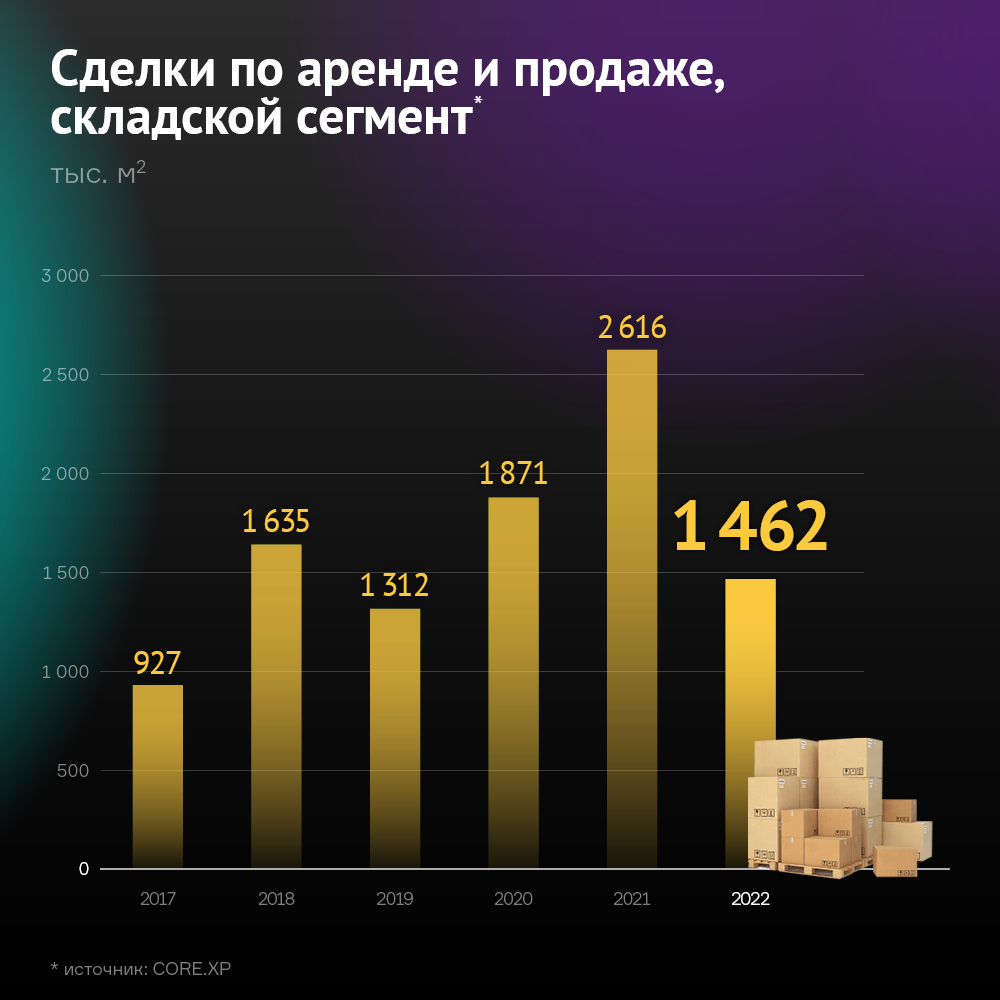

Объем сделок по аренде и продаже офисов в Москве в 2022 г. превзошел ожидания: CORE.XP оценивает его в 1,2 млн кв. м, CMWP дает оценку 1,7 млн кв. м. В 2023 г. ожидаются сопоставимые результаты, хотя еще в начале года оба агентства ждали снижения на 17-18%. Сильный I квартал 2023 г. заставил специалистов пересмотреть прогнозы. Не исключено, что фактические результаты действительно окажутся лучше. Средневзвешенная ставка аренды московских офисов, по оценке IBC Real Estate, в I квартале выросла на 2%. В классе А фиксируется рост менее 1%, в классе B — около 3%. При этом в каждом из пяти бизнес-центров с вакантностью выше 15% наблюдается снижение ставок аренды. В целом, офисный сегмент находится в стагнации, выход из которой в 2023-2024 гг. не ожидается. Снижения ставок аренды, вероятно, удастся избежать, но объемы строительства будут оставаться на низком уровне. Складская недвижимость. Тихая гавань Сегмент складской недвижимости стал защитным в 2022 г., поскольку в условиях трагического падения импорта потребность в помещениях для хранения запасов оставалась высокой. Сдержанный рост вакантности прослеживался, но она не превысила уровни 2019-2020 гг. Активность по арендным сделкам была сильно смещена во второе полугодие, на которое пришлось 70% всего годового объема. Общий годовой объем в натуральном выражении оценивается в 1,4–1,6 млн кв. м, что на 40-50% ниже рекордного 2021 г., но вполне сопоставимо со средним допандемийным уровнем 2018-2019 гг.

Среди арендаторов сильно выросла доля онлайн-ритейлеров, что обусловлено бурным ростом этого сектора: 61% в общем объеме сделок против 28% в 2021 г. Также выросла доля логистических операторов: с 7% до 11%. Годовой показатель ввода в эксплуатацию новых складских площадей стал вторым за всю историю рынка и почти повторил рекорд 2021 г. Причем 66% всех площадей были выкуплены либо арендованы еще до момента завершения строительства (build-to-suit), и еще 22% изначально возводилось собственниками под личное использование. За счет этого высокие объемы ввода практически не способствовали росту вакантных площадей. По итогам года средний уровень вакантности составил 2,6%. Это значительно больше, чем в 2021 г., но по-прежнему ниже 2019-2020 гг. Нехарактерная для рынка субаренда, подскочившая в первом полугодии 2022 г., к концу года сжалась в размерах до 0,7% от всех площадей и осталась локальным явлением 2022 г. К концу 2023 г. CORE.XP ожидает сокращения вакантности в складском сегменте до 1,2%.

Ставки аренды после падения весной 2022 г. к концу года стабилизировались, а в I квартале 2023 г. пошли в рост. Причем прослеживается сокращение спреда между новыми объектами и уже действующими за счет опережающего роста последних: 2,9% против 0,8% в поквартальном выражении. Ожидается, что дефицит свободных площадей будет выступать ключевым драйвером дальнейшего роста ставок на протяжении 2023 г. Специалисты CORE.XP не исключают, что ставки в готовых объектах могут даже превысить ставки по строящимся объектам из-за высокой доли build-to-suit. При этом вернуться к пику I квартала 2022 г. всё еще будет непросто.

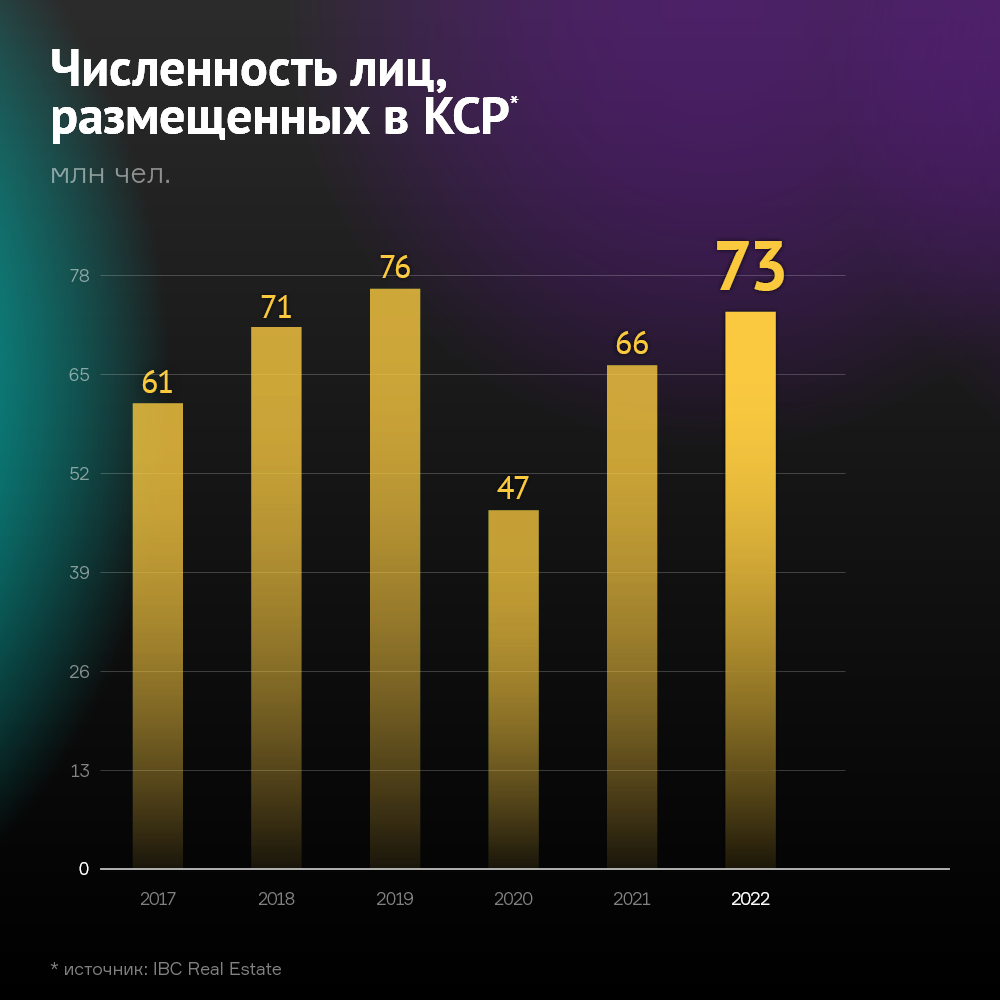

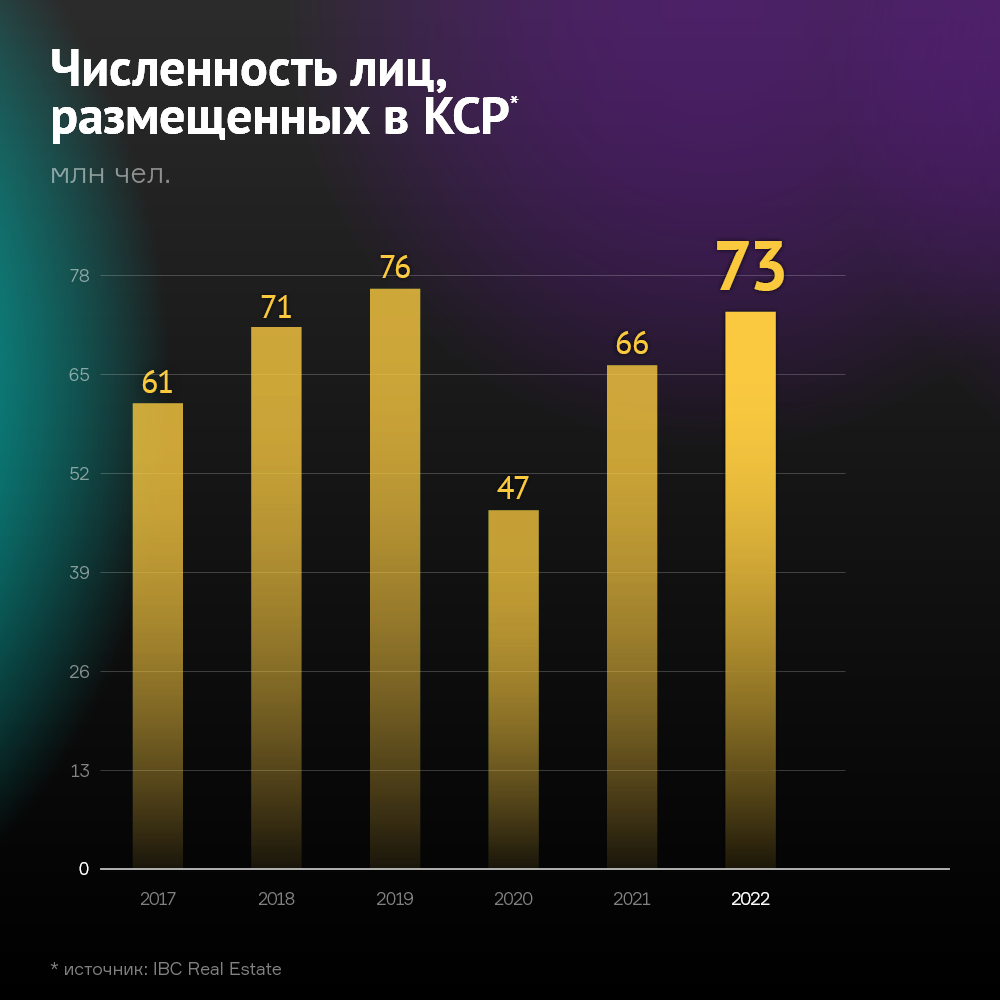

Гостиничная недвижимость. Сильный внутренний спрос Из-за вновь появившихся ограничений на выездной туризм внутренние туристические потоки заметно возросли. Авиакомпании отмечают рост пассажиропотока на внутренних рейсах, Росстат фиксирует рост количества лиц, размещенных в коллективных средствах размещения (КСР): гостиницах, хостелах, отелях, базах отдыха, санаториях и т.п. Внутреннему туризму оказывает поддержку государство. Введенная с июля 2022 г. льгота по НДС поддержала выручку гостиничных операторов. Совокупно в следующие три года в развитие туризма государство может вложить более 700 млрд рублей, в первую очередь через качественное предложение и инфраструктуру. По итогам 2022 г. туристический поток по России вырос на 17% г/г и составил более 68 млн поездок. Лидером по туристическому потоку в 2022 г. ожидаемо был Краснодарский край. Второе и третье места занимают Московская и Ленинградская области. Количество лиц, размещенных в КСР, IBC Real Estate оценивает в 73 млн человек. По данным агентства, показатель почти вернулся к допандемийному уровню. И это несмотря на то, что приток внешних туристов был сильно ограничен из-за геополитики и сохранения антиковидных ограничений в Китае.

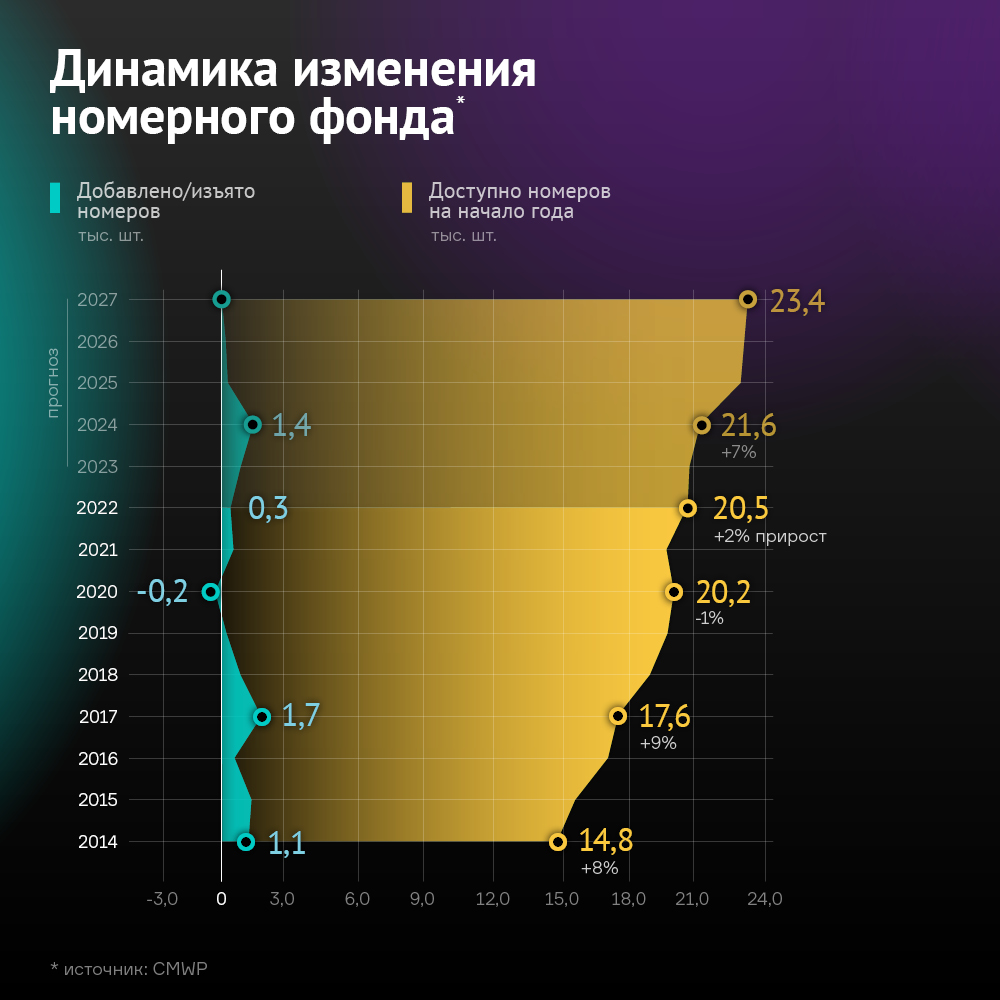

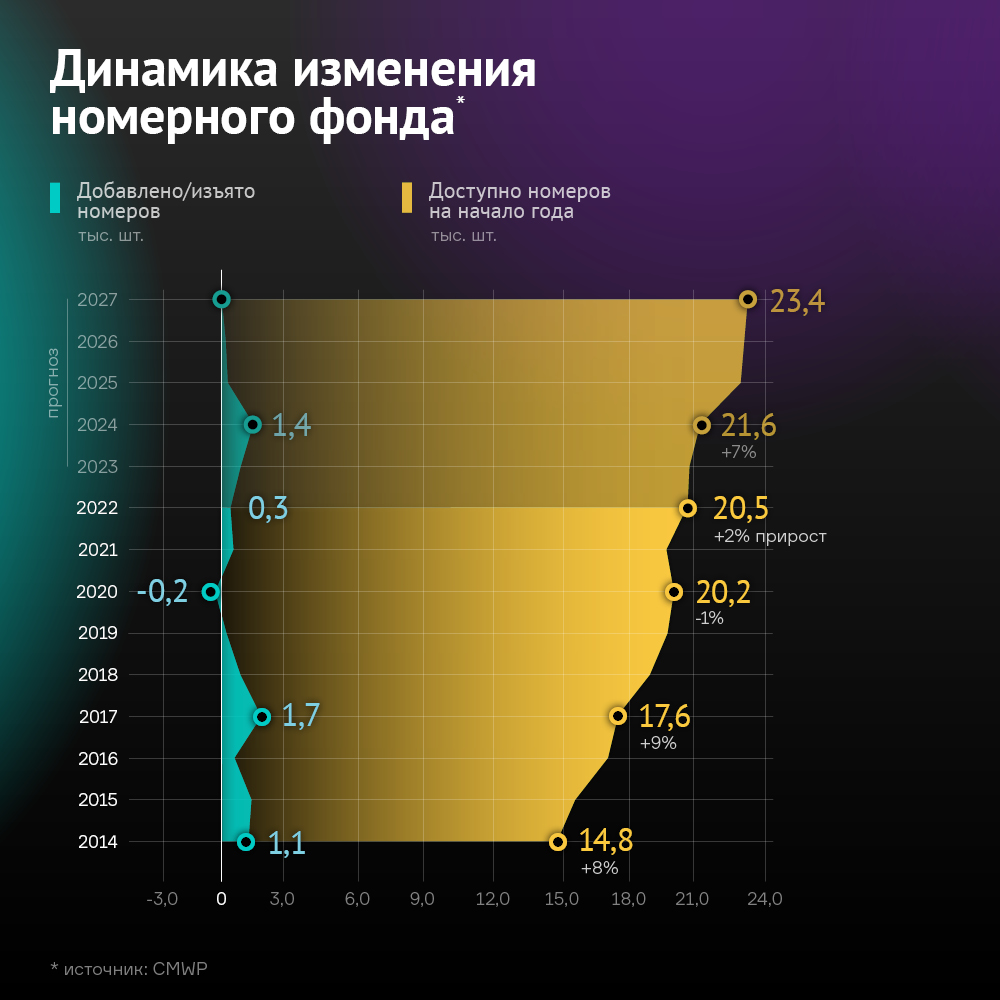

Число гостиниц и других КСР в 2022 г. выросло на 5,7% и составило 30,6 тыс. Прирост номерного фонда в КСР составил 5% — быстрее среднего за пять лет в районе 4%. Количество ночевок в КСР составило 304,5 млн, что на 10,5% выше 2021 г. и на 7,5% выше допандеминйного 2019 г. Такую оценку дал Центр экономики рынков на основании данных Росстата. Данные по Москве более сдержанные. CMWP оценило ввод нового предложения современного качества в Москве всего в 340 номеров в единственном гостиничном проекте. Девелоперы откладывали проекты в условиях высокой неопределенности. Однако только отложенный ввод в 2023 г. может составить 664 номера, из которых 150 уже открыли двери в I квартале. В целом агентство позитивно смотрит на перспективы гостиничного рынка Москвы 2023-2024 гг., ожидая прирост предложения на 3,9% и 6,6% соответственно.

Инвестиции в гостиничную недвижимость были высокими на протяжении всего 2022 г., а в I квартале 2023 г. резко подскочили в денежном выражении за счет двух крупных сделок — покупки курорта «Архыз» компанией «Горные вершины» и приобретения сети отелей Wenaas Hotel Russia AS инвестхолдингом «АФК Система». Только за счет этого 2023 г. уже обещает быть рекордным по уровню инвестиций в гостиничный бизнес.

В 2023 г. внутренний туризм может оставаться сильным, в том числе за счет удорожания заграничного отдыха на фоне ослабления рубля. Приток внешних туристов также может вырасти за счет открытия перелетов из Китая, который в прошлом обеспечивал плотный туристический трафик. На таком фоне прирост предложения может увеличиться в 2023-2024 гг., а ключевые показатели рынка — превысить допандемийные уровни. Взгляд в 2023 г. Рынок коммерческой недвижимости прошел 2022 г. гораздо лучше, чем прогнозировалось, но ряд проблем могут иметь отложенный характер и еще дадут о себе знать в 2023-2024 гг. Спрос будет постепенно восстанавливаться, объем сделок по аренде и продаже может показать рост в годовом сопоставлении. Однако важно делать поправку на геополитическую ситуацию, которая способна преподнести новые неприятные сюрпризы. Строительная активность в 2023 г. будет оставаться слабой, поскольку в условиях неопределенности и ограниченного спроса девелоперы будут стараться строить под конкретного клиента или отдавать предпочтение небольшим заведомо выигрышным объектам. Особенно это характерно для офисной недвижимости. Реализация крупных проектов будет ограничена тем, что было заложено еще в докризисный период. При этом объем инвестиций может оставаться высоким. В I квартале 2023 г. была зафиксирована рекордная активность, что создает задел для сильных результатов по итогам всего 2023 г. Драйвером будет выступать перераспределение активов от нерезидентов к местным инвесторам и оптимизация структуры российских компаний. Динамика вакантности будет различаться в зависимости от сегмента, но в общем и целом к концу года доля свободных площадей может оставаться примерно на том же уровне. Ставки аренды также могут двигаться разнонаправленно: снижение по торговым площадям, стабильность в офисном сегменте и умеренный рост — в складском. В целом коммерческая недвижимость по-прежнему остается привлекательным активом, и в 2023 г. участники этого рынка могут улучшить свои ключевые показатели. Но ситуация будет неоднородной, поэтому инвесторам важно искать компании, обладающие уверенными конкурентными преимуществами в сегодняшних условиях.

|

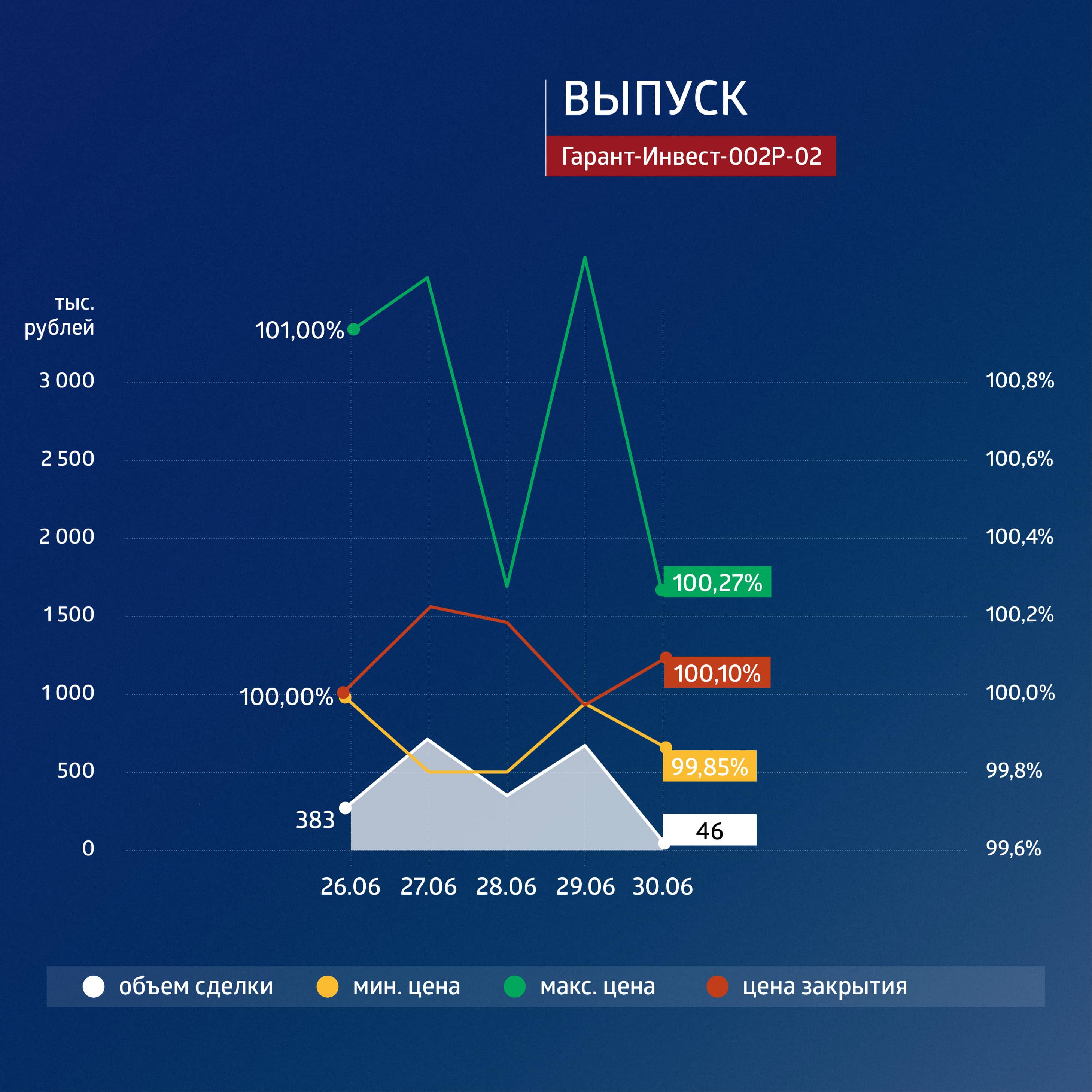

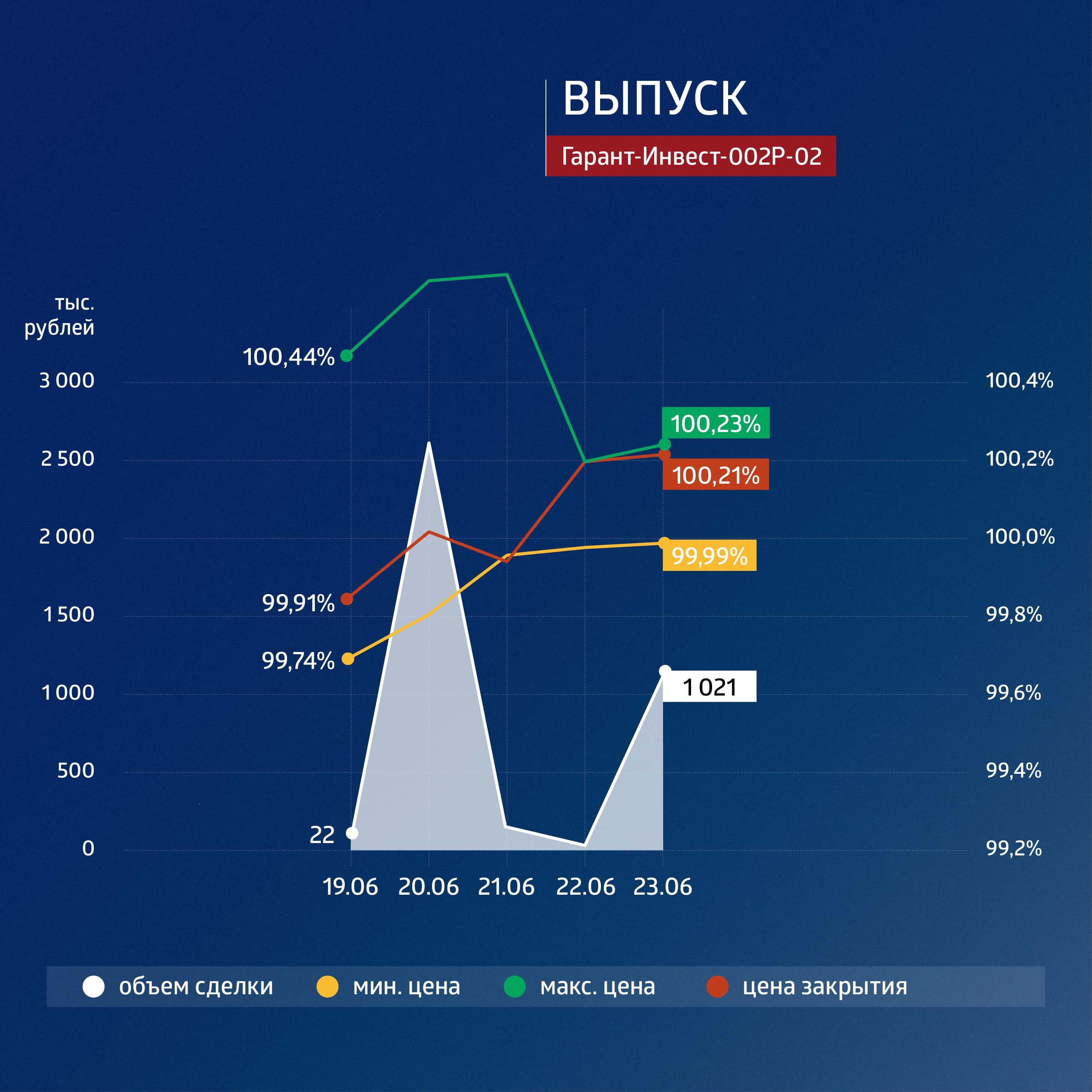

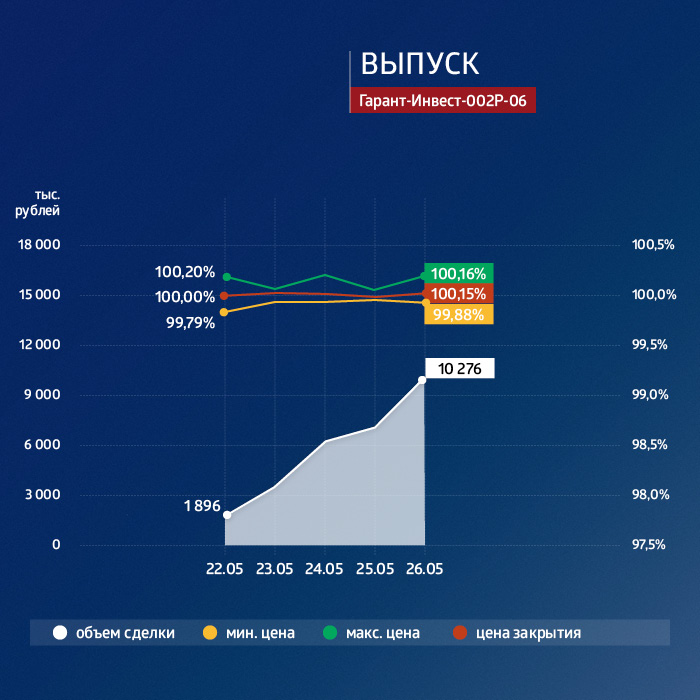

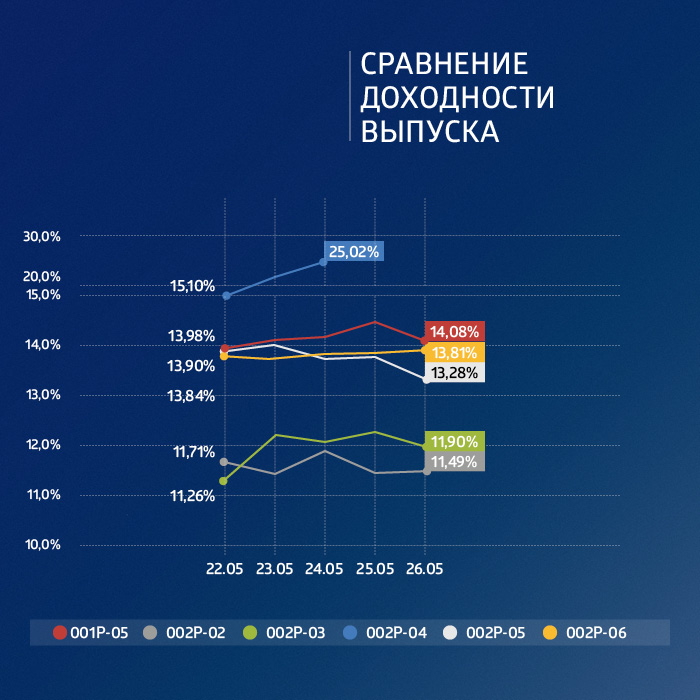

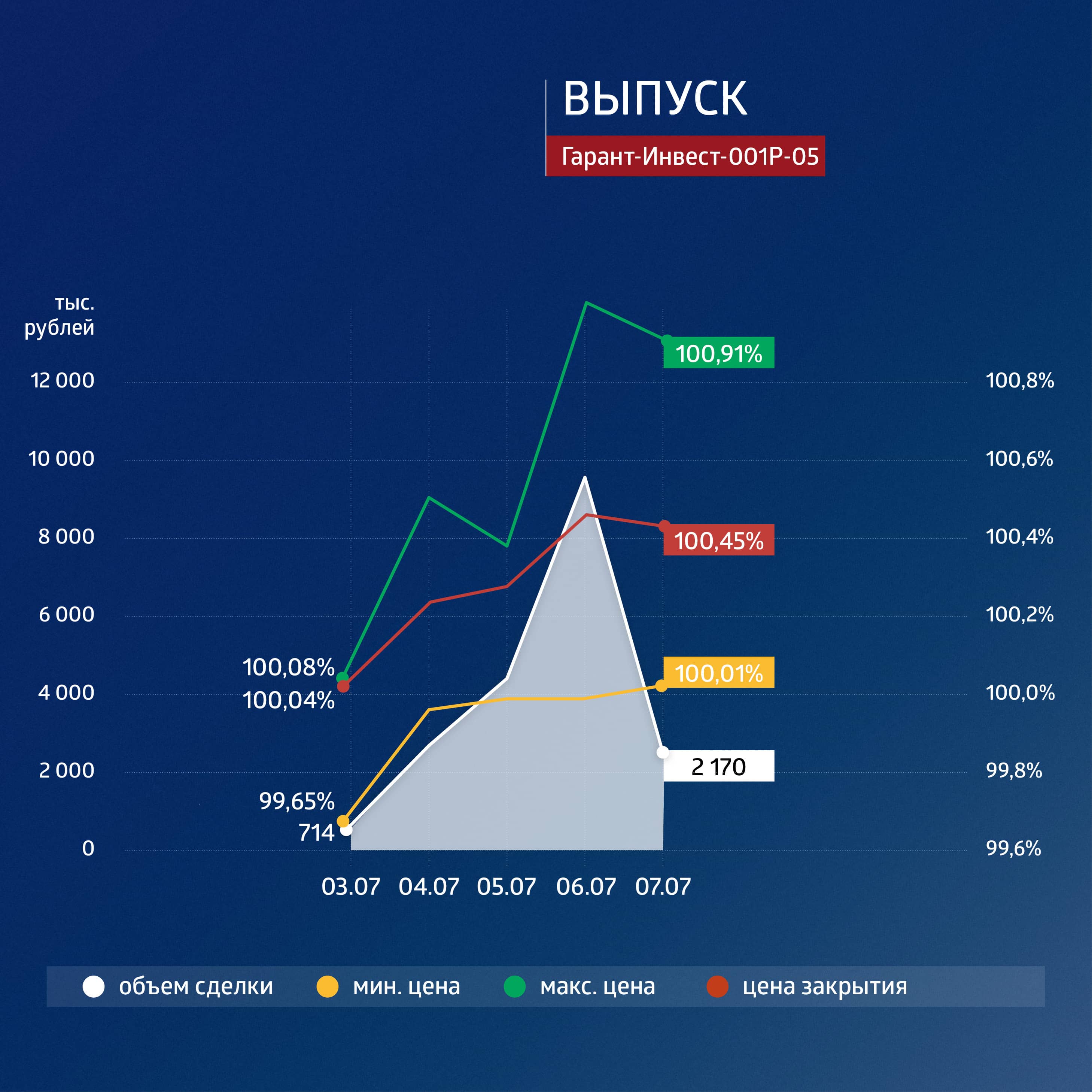

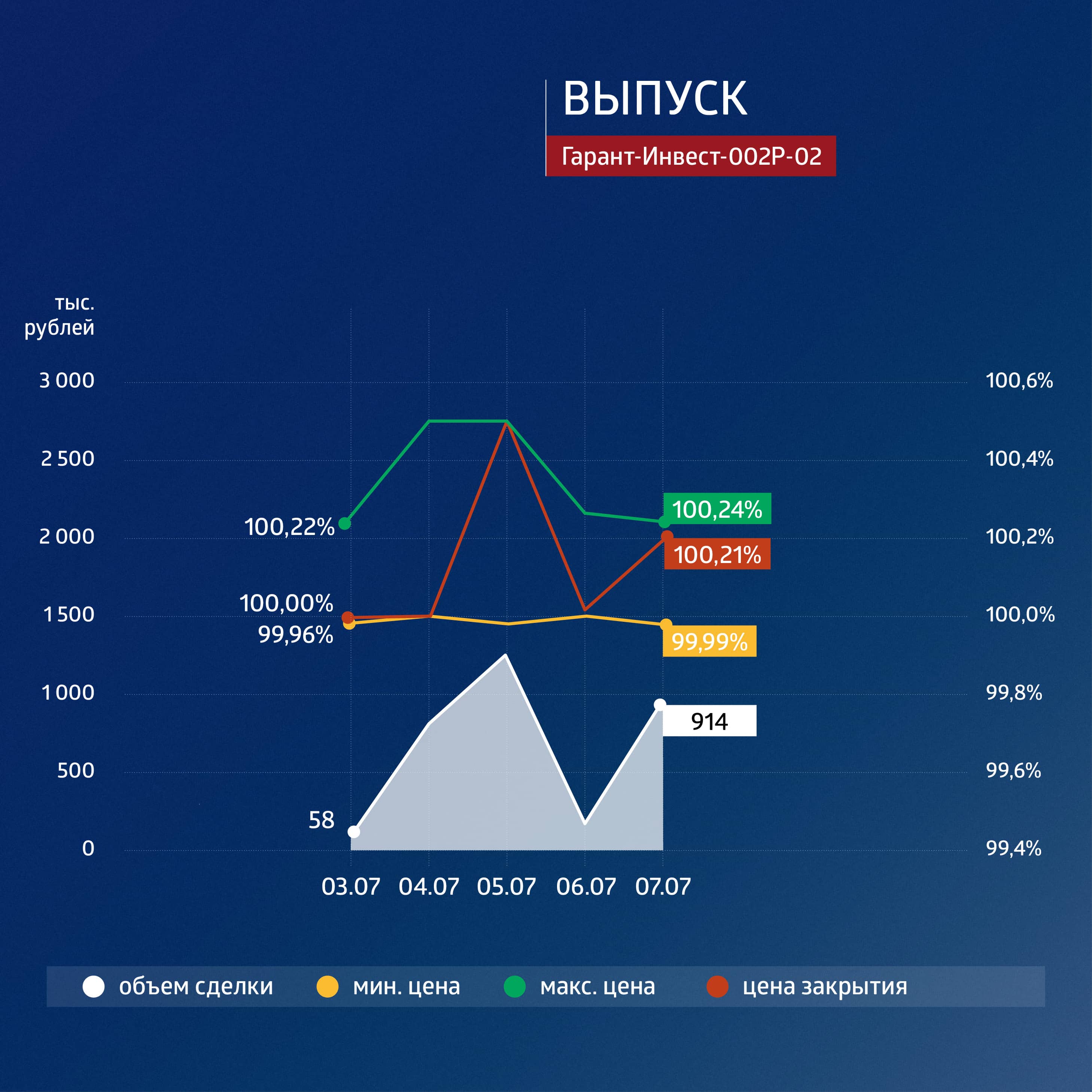

Трехлетний выпуск биржевых облигаций серии 002Р-02 (4B02-02-71794-H-002P) объемом 500 млн рублей был размещен эмитентом в январе 2021 г. По выпуску предусмотрено 12 ежеквартальных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

Трехлетний выпуск биржевых облигаций серии 002Р-02 (4B02-02-71794-H-002P) объемом 500 млн рублей был размещен эмитентом в январе 2021 г. По выпуску предусмотрено 12 ежеквартальных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.