|

Россия является одним из крупнейших производителей зерна, уступая только Китаю и Индии. Средний уровень производства составляет порядка 130-140 млн тонн в год, из которых более 80 млн тонн потребляется внутри страны, а остальное уходит на экспорт в Турцию, Египет, Алжир, Бангладеш, Саудовскую Аравию и другие страны. Дистрибуцией всего этого объема занимаются зернотрейдеры — компании, закупающие зерно у производителей и отгружающие его конечным потребителям. Как работает эта отрасль в нынешних условиях и какие тренды для нее характерны — расскажем в специальном обзоре. Бизнес зерновых трейдеров Выступая посредниками, зернотрейдеры получают невысокую маржинальность, но при этом могут достаточно эффективно управлять рисками. В отрасли работают предприятия разного масштаба. Есть крупные игроки, на балансе которых элеваторы, поезда и перевалочные терминалы, а есть небольшие торговые предприятия, основной актив которых — квалифицированные кадры, репутация и обширные связи с клиентами и поставщиками. Для первых, таких как «Деметра Холдинг», позитивным фактором выступает эффект масштаба, системная значимость и более высокая маржинальность. Для вторых, таких как «Группа Продовольствие», — высокая гибкость, короткий цикл сделки и низкая зависимость от цен на отдельные товарные категории. На рынок облигаций зернотрейдеры выходят в основном за пополнением оборотных средств, хотя иногда эмитенты преследуют цель сформировать элементы вертикальной интеграции. Долговая нагрузка в отрасли сравнительно высока: на текущий момент среднее отношение Чистый долг/ EBITDA находится в районе 4–4,5х. Это частично компенсируется высокой оборачиваемостью активов. Компании с высокой долей экспорта в выручке также подвержены валютному риску, хотя в 2023 г. курсовая динамика была как раз на их стороне. Безусловно, значимым фактором, формирующим конъюнктуру рынка, выступает регулирование, которое вносит свои коррективы. Рейтинговые агентства относят зернотрейдинг к сегменту оптовой торговли, довольно высоко оценивая связанные с ней риски. Но если фокусироваться на сильных игроках, связанный с продовольствием бизнес можно в какой-то степени назвать защитной отраслью, ведь спрос на базовые продукты питания даже в сложные периоды остается стабильным, а на отдельные категории зерновых может даже возрастать. Динамика производства Благодаря поддержке отрасли сбор зерна уверенно рос до 2017 г., после чего консолидировался вокруг 135 млн тонн в год. Россия выступает нетто-экспортером зерновых, главным образом пшеницы. Это обуславливает ее тесную взаимосвязь с мировыми трендами. Даже после 2022 г. эта связь остается достаточно сильной — политика отступает перед необходимостью поддерживать международные контакты в продовольственной сфере. Аграрный сезон 2022/2023 российские сельхозпроизводители отметили рекордным результатом: было собрано почти 160 млн тонн зерна, из которого на экспорт отправлено порядка 60 млн тонн. Сезон 2023/2024 ожидается ненамного хуже — около 140 млн тонн в чистом весе.

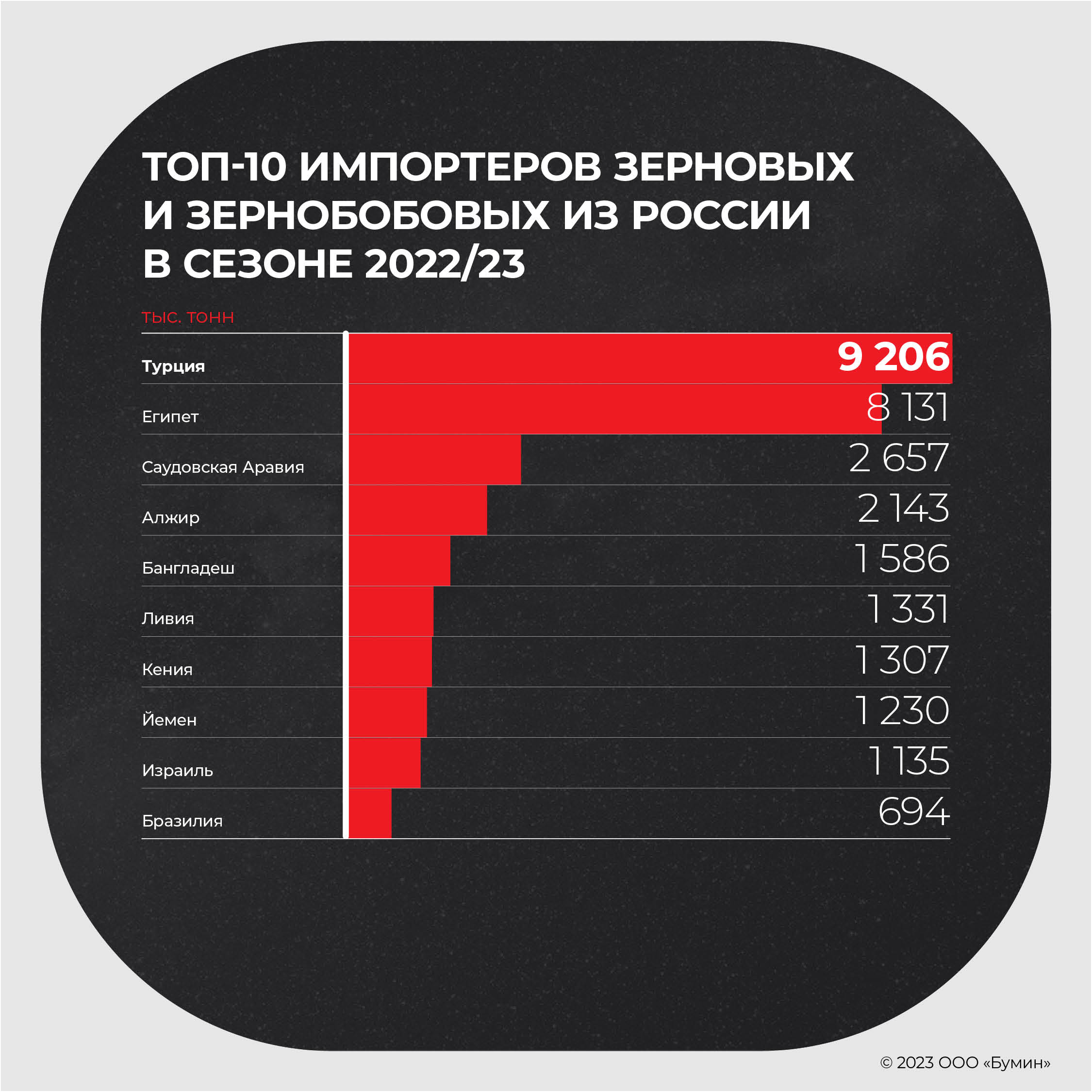

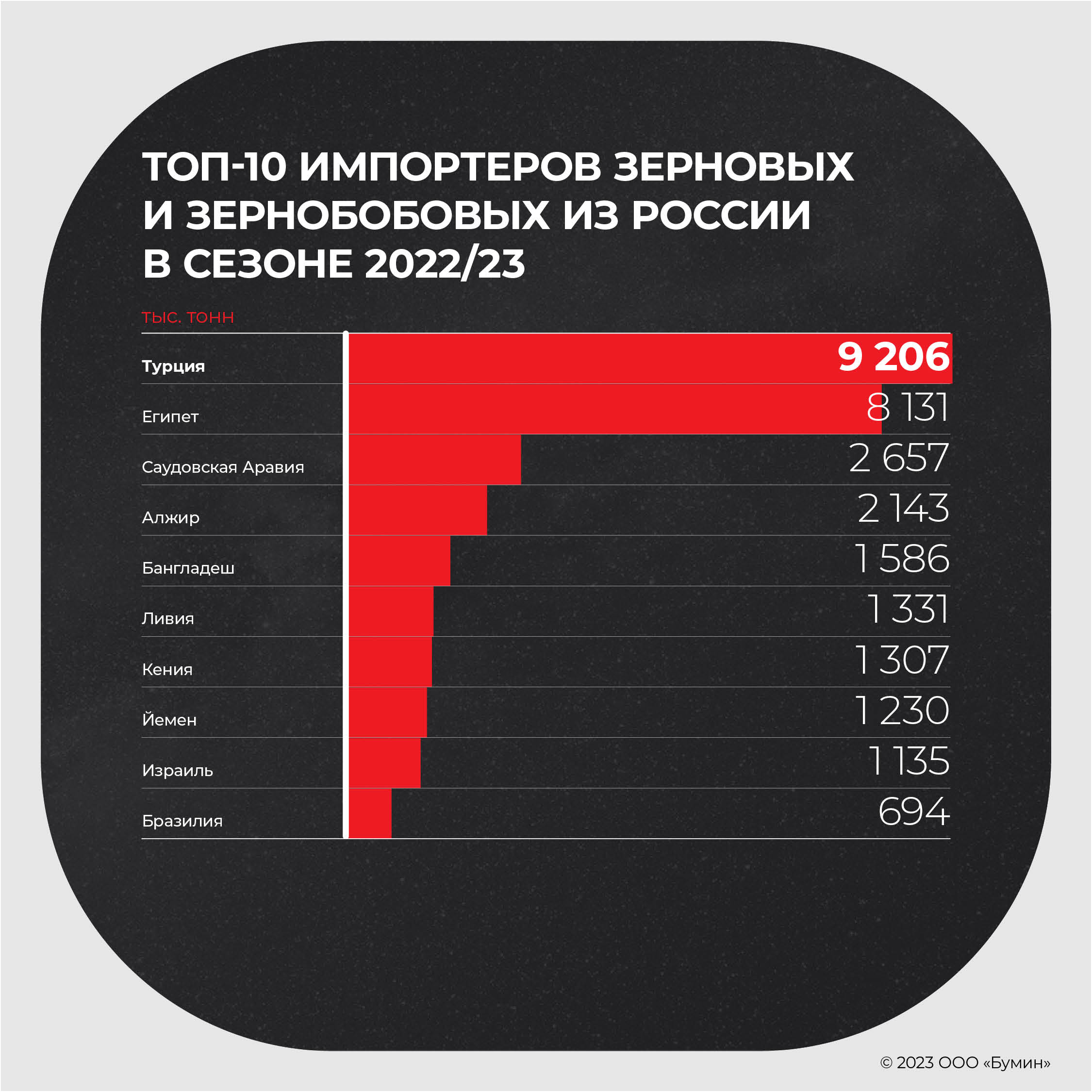

Внушительный рост в натуральном выражении приводит к ухудшению ценовых условий. Крупные переходящие запасы, высокая урожайность текущего периода и коррекция мировых цен после скачка 2022 г. привели к тому, что осенью цены на отдельных локальных рынках внутри страны опускались ниже себестоимости. В определенной степени на этом могло сказаться и экспортное регулирование: неофициально экспортерам рекомендовано не продавать пшеницу по цене ниже заданной минимальной величины. Это ударило по конкурентоспособности российской пшеницы на определенных рынках, создавая временное затоваривание в отдельных регионах на период перестройки логистики. В то же время издержки сельхозпроизводителей ощутимо выросли, главным образом за счет удорожания средств защиты растений и удобрений. Всё это приводит к сжатию маржинальности на уровне производства. По оценке Минсельхоза России, рентабельность в отрасли упала с 63,4% в 2021 г. до 43,8% в 2022 г. и 28,1% в первом полугодии 2023 г. Сокращение рентабельности, в свою очередь, дает повод понизить прогнозы по будущим инвестициям в производство и допускать временное снижение производства в 2024 г. к средним уровням прошлых лет. На зернотрейдеров циклические колебания цен на зерновые оказывают ограниченное влияние. После высокой базы 2022 г. фиксируется снижение выручки, но вместе с тем падает и себестоимость закупок, так что в целом на уровне валовой и операционной прибыли сильного негатива не ощущается. Показатели постепенно возвращаются к нормальным уровням 2021 г. Крупные компании на фоне рекордных урожаев и ухода зарубежных конкурентов активно осваивают экспортные направления. Небольшие компании гибко переориентируют деятельность на более выгодные категории зерновых. В целом для устойчивости позиций отдельного зернотрейдера всё больше растет важность экспортных поставок. Именно здесь можно получить повышенную рентабельность сейчас и диверсифицировать каналы сбыта на будущее. Экспорт зерна Сезон 2022/2023 стал рекордным не только по сбору, но и по объему экспорта. За рубеж было отправлено почти 60 млн тонн. Рост производства зерновых в последние два года наглядно отражает потенциал российских производителей и дает повод ожидать, что на горизонте 5-10 лет объемы сбора могут расти темпами, превышающими внутреннее потребление. Это значит, что экспорт продолжит расти и зернотрейдерам важно занять эту нишу. Отдельным компаниям уже удалось нарастить долю в экспортных поставках. Весной зарубежные зернотрейдеры объявили, что намерены уйти с российского рынка. С 1 июля глобальные компании Cargill, Viterra и Louis Dreyfus прекратили экспортировать российское зерно, освободив нишу для российских игроков. Доля глобальных трейдеров на российском рынке оценивалась в 14-16%. Часть российских подразделений продолжили деятельность, но под другими брендами и с другим составом акционеров. Российские компании, в основном крупные, осваивали освободившиеся объемы, что позволило отдельным предприятиям нарастить объемы бизнеса. Некоторые эксперты говорят, что уход международных игроков может ослабить позиции российского зерна на мировом рынке: репутация, опыт и деловые связи мировых трейдеров в свое время очень помогли российскому зерну проложить путь в другие страны. Однако справедливо отметить, что в России уже сформировались достаточно сильные игроки, способные эффективно работать и постепенно расширять присутствие на дружественных рынках. В рейтинге стран-крупнейших импортеров российского зерна верхние строчки стабильно занимают Турция, Египет, Саудовская Аравия, Алжир и Бангладеш. Впервые в топ-10 по итогам сезона 2022/2023 вошли Бразилия и Израиль. В целом перспективы российского экспорта эксперты связывают с Азией, Ближним Востоком и Африкой.

Стремительно растут объемы поставок в Китай — за девять месяцев в эту страну было отгружено в три раза больше, чем в аналогичном периоде 2023 г. Основными драйверами роста экспорта стали рапс (рост в 17 раз), ячмень (в шесть раз), семена льна (в два раза), жмыхи (в два раза), а также начало поставок гороха. В настоящий момент в Китай поставляется 19 видов зерновой продукции. Россельхознадзор продолжает вести работу над тем, чтобы получить допуск на рынок для более широкого спектра сельхозтоваров, а зернотрейдеры активно ищут возможности занять эту перспективную нишу. Среди эмитентов облигаций о фокусе на Китай, например, рассказывал директор «Группы Продовольствие» в своем октябрьском интервью Boomin. Регуляторная среда продолжает оставаться важным фактором, влияющим на всех экспортеров. В начале июня, по данным Bloomberg, Минсельхоз рекомендовал российским экспортерам продавать пшеницу не ниже $240 за тонну в целях ограничить снижение цен на российскую продукцию за рубежом. Идут разговоры о том, чтобы формализовать ограничение, но пока решение не принято. С 1 октября в России начали действовать гибкие экспортные пошлины, размер которых привязан к курсу рубля. На зерновые и зернобобовые они составят от 4 до 7% в зависимости от курса национальной валюты. При 80 рублей за USD пошлина будет нулевой, возрастая по мере роста курса USD/RUB. Пошлины будут действовать до конца 2024 г., ограничивая конъюнктурную прибыль экспортеров. Еще одним шагом регулятора стал механизм расчетов за продукцию АПК в национальных валютах, который вступил в силу с 1 ноября. Расчеты происходят через специальные счета типа «З», открытые в уполномоченных банках. По этой схеме теперь продаются, в том числе, пшеница, ячмень, кукуруза, соевые бобы, семена льна и сахар. Ожидается, что эти меры не должны привести к проблемам с экспортом. При этом прозрачность рынка может вырасти, а заодно и объемы торгов дружественными валютами внутри страны, в первую очередь юанями и дирхамами ОАЭ. Внутренний рынок Потребление зерна в сезоне 2022/2023 заметно выросло по сравнению с предыдущими периодами и составило около 95 млн тонн. Во многом сказался разовый эффект пополнения складских запасов на фоне неопределенности, которую принес 2022 г. Однако органический рост также имеет место, главным образом за счет развития животноводства. Рост поголовья скота требует больше фуражного зерна для кормов, что открывает пространство для увеличений производства. Сельхозпроизводители могут наращивать сбор кормового зерна, зернотрейдеры — объемы торговли этим зерном. Одним из важных драйверов для роста поголовья скота выступает постепенное открытие рынка Китая для российских производителей. В конце сентября Главное таможенное управление (ГТУ) Китайской Народной Республики отменило ограничения на поставки свинины из России, действовавшие с 2008 г. Также была признана российская регионализация: при появлении признаков заражения свиней поставки будут закрыты не для всей страны, а только для регионов, где была зафиксирована вспышка болезни. Ожидается, что российская свинина начнет поступать в Китай уже во II-III кварталах 2024 г. Это открывает большие возможности по росту производства свиноводческой продукции, а вместе с ним и спроса на кормовое зерно.

|

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)