|

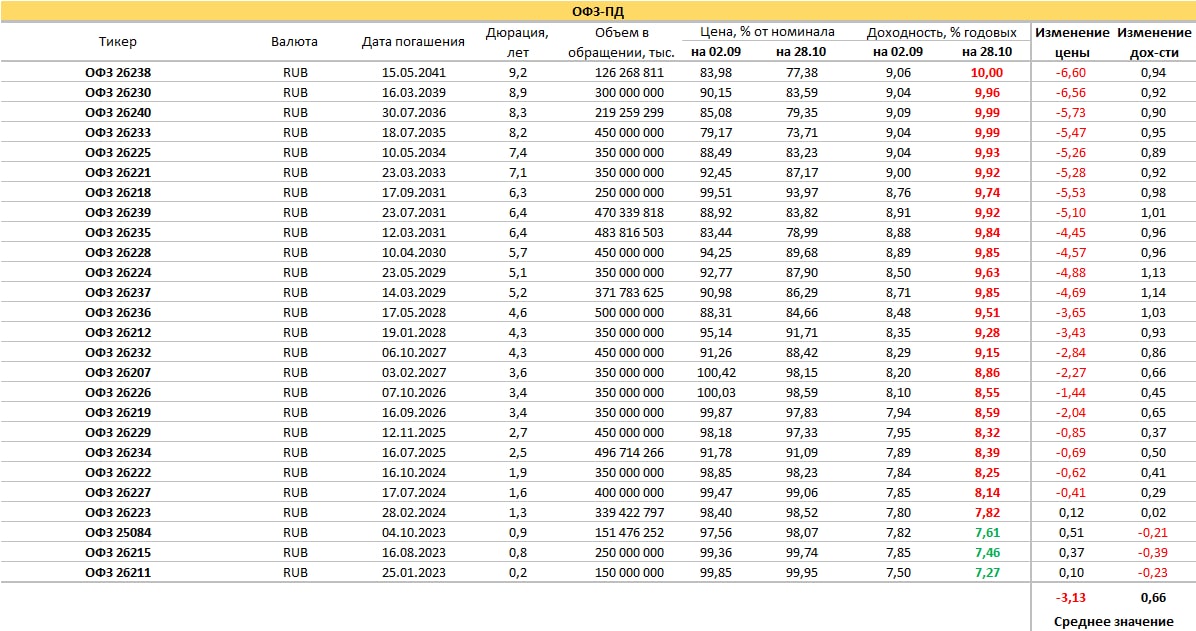

Последний раз мы обращались к кривой доходности ОФЗ в начале сентября. И тогда я предполагал, что при ключевой ставке 8% тогдашние доходности длинных ОФЗ, вблизи 9%, позволят госбумагам оставаться стабильными или дать импульс для ценового роста. Особенно при новых снижениях ставки. И, конечно, ошибся.

Ключевая ставка с 19 сентября снизилась до 7,5%, но прочие события отправили котировки ОФЗ вниз и доходности вверх. С точки зрения покупателя ситуация улучшилась. Кривая доходности, составленная на пятницу 28 октября почти вся находится выше актуального значения ключевой ставки, а длинные бумаги дают 2%-ную премию к «ключу».

Но обращу внимание еще на один график – динамику индекса гособлигаций полной доходности (включает изменение цены и накопленный купонный доход). Судя по нему, портфель ОФЗ имеет нулевой результат с середины мая 2020 года. И это худший результат среди классов рублевых облигаций: первый эшелон корпоративных бумаг и ВДО в плюсе за 2,5 года хотя бы на 5-8%. Можно ли было за это время заработать на ОФЗ? Да. Достаточно было покупать короткие бумаги, сроком до года. Если вы не уверены в том, что Банк России в относительно близком будущем вновь заметно снизит ставку, желательно и впредь воспринимать ОФЗ как именно такой, короткий и сдержанный по доходности (она теперь примерно 7,5%) инструмент. Андрей Хохрин, генеральный директор ИК "Иволга Капитал" Телеграм-канал: https://t.me/probonds Чат для инвесторов: https://t.me/%20UHsfqmxEquGnkhA6 |

.jpg)